Ип какие документы нужны для получения кредита: Какие документы нужны для оформления кредита ИП

документы для получения, условия, ставки — Эльба

Банки неохотно кредитуют малый бизнес, потому что предприниматели часто не могут подтвердить свои доходы. Можно попробовать получить заём, если с момента регистрации прошло больше полугода. Посмотрим, как это сделать.

С чего начать

Если у вас есть расчётный счет, подавайте заявку в банк, с которым работаете. Он видит ваши обороты и остаток на счёте, это повышает вероятность того, что всё обойдется минимальным пакетом документов и исход будет положительный.

Если расчётного счета нет, то изучайте кредитные программы банков для малого бизнеса, в наиболее привлекательные по условиям отправляйте заявки. Можно использовать поиск с фильтрами на сайтах-агрегаторах типа banki.ru.

Документы для заявки

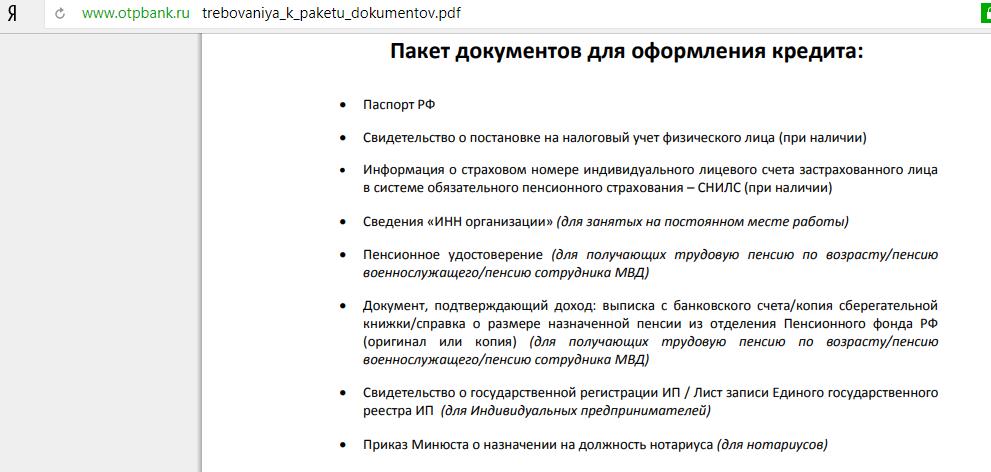

Минимум такой:

- Паспорт.

- Свидетельство о постановке на налоговый учёт. Его выдаёт ФНС.

- Свидетельство о регистрации в ЕГРИП.

- Финансовая отчётность.

- Лицензия, если ваш вид бизнеса её требует.

Самый сложный пункт ─ четвертый. Исследуем его подробнее.

Как ИП подтвердить свой доход

Вид документа, которым ИП подтверждает доход, зависит от налогового режима.

1. ИП на общем режиме и УСН. Такие предприниматели опираются на реальные доходы при уплате налогов. Они подтверждаются декларациями: 3-НДФЛ или УСН за прошлый год.

Лучше предоставить в банк документ с живым штампом.

Вы сдаёте декларации за прошлый год, поэтому банк может запросить информацию о текущих доходах, особенно если вы пытаетесь получить кредит во втором полугодии. Тогда потребуется книга учёта доходов и расходов.

2. ИП на патентной системе. Уплачивают патентный налог без привязки к реальным доходам, поэтому предпринимателю следует вести книгу учёта реальных доходов. Форма и порядок заполнения утвердил приказ Минфина от 22.10.2012 №135н.

Это значит, что банкам больше нравятся ИП на ОСНО или УСН, а коммерсантам на ПСН получить кредит на развитие бизнеса будет сложнее.

Сдавайте отчётность в три клика

Эльба возьмёт бухгалтерию на себя. Сервис подготовит отчётность и отправит её через интернет. Загружать платежи поможет связь с банками и онлайн-кассами.

Как увеличить свои шансы на кредит

Будьте готовы ко всему. Даже если все бумаги в порядке, банк может запросить дополнительные, если в чём-то засомневается. Поэтому обращайте внимание на другие детали.

- Подчистите долги перед тем, как взять кредит на развитие бизнеса или покупку оборудования. Ваши шансы на получение кредита снижаются, если банк узнает, что вы должны приставам или что у вас, как у физического лица, есть непогашенные кредиты.

- Обязательно проверьте свою кредитную историю.

- Подготовьте тылы. Подумайте, кто из ваших знакомых может выступить поручителем.

- Идеально, если вы предоставите залог.

Банки охотно принимают недвижимость и автотранспорт. Оборудование в списке на последнем месте: часто сложно оценить его ликвидность и рыночную стоимость.

Банки охотно принимают недвижимость и автотранспорт. Оборудование в списке на последнем месте: часто сложно оценить его ликвидность и рыночную стоимость.

Что делать, если банк отказал?

Отправьте заявки в другие банки. В случае тотального отказа обратите внимание на альтернативные варианты денежных займов.

Где еще поискать денег?

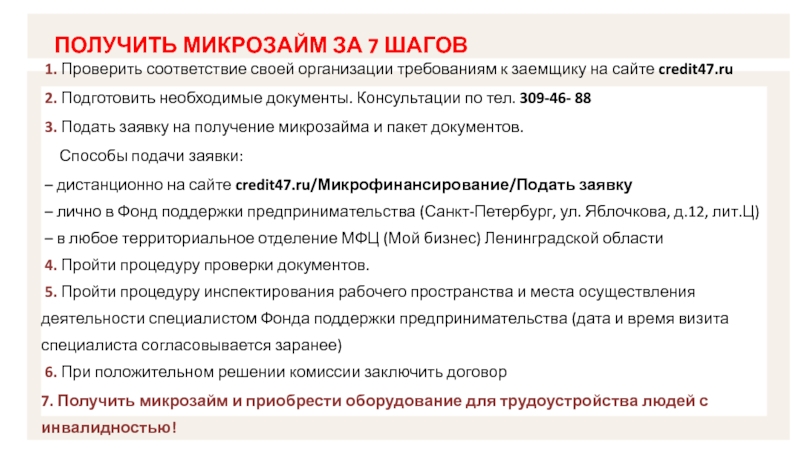

В альтернативных источниках: в гарантийных фондах, с помощью краудфандинга и p2p-кредитования.

Фонды

Есть в каждом регионе страны. Выступают поручителем заемщика-предпринимателя перед банком. Финансируются из регионального и федерального бюджета. Основная задача — поддержка малого и среднего предпринимательства. Если вы решили воспользоваться услугами фонда, перед подачей заявки изучите все условия и требования. Услуги фонда не бесплатны. Вознаграждение может составлять до 2% от суммы займа.

Краудфандинговые платформы

Помогают получить деньги в виде пожертвований или в обмен на получение в будущем ещё несуществующего продукта или услуги. Минус в том, что требует большой вовлеченности предпринимателя и достаточно мощной истории и PR-кампании. Краудфандинг работает по принципу «всё или ничего». Если вы не соберёте 100% нужной суммы до заявленной даты, все перечисления возвращаются обратно. В случае успеха придётся поделиться с площадкой. Обычно это от 3,5 до 15% от собранной суммы.

Минус в том, что требует большой вовлеченности предпринимателя и достаточно мощной истории и PR-кампании. Краудфандинг работает по принципу «всё или ничего». Если вы не соберёте 100% нужной суммы до заявленной даты, все перечисления возвращаются обратно. В случае успеха придётся поделиться с площадкой. Обычно это от 3,5 до 15% от собранной суммы.

Самые популярные площадки в России — Planeta и Boomstarter.

p2p-кредитование

Заём, в котором инвесторами выступают частные лица на p2p-площадках. Если у вас нет чёткой отчётности, а оборот серый, такие заёмщики отнесутся лояльнее, чем банки. Они оценивают кандидата по заявке. Поэтому после регистрации на площадке важно подробно описать цели кредита и свой бизнес. В идеале подготовить бизнес-план. Ставки здесь выше, чем в банках: могут составлять от 25 до 45%. Срок заимствования — от 1 до 3 лет. В России популярны площадки Альфа-Поток и Город денег.

Документы и справки для получения кредита ИП

Финансирование бизнеса » Оформление кредита для бизнеса »

В целом документы, которые должен представить индивидуальный предприниматель для получения кредита, аналогичны документам, которые подготавливаются юридическим лицом (ООО, ЗАО).

В то же время есть и некоторые отличия. Отметим, что дело осложняется тем, что ИП обычно не ведет бухгалтерию. Соответственно, не полученную из бухгалтерской отчетности информацию банку требуется получить другим способом, из других документов.

Перечень документов для рассмотрения заявки на кредит для ИП

Как правило, предпринимателя просят подготовить следующие основные бумаги:

- Заявление на внутреннем бланке.

- Копия паспорта.

- Свидетельство о государственной регистрации.

- Свидетельство о постановке на учет в налоговом органе.

- Выписка из ЕГРИП (Единого государственного реестра).

- Свидетельство о регистрации в фонде социального страхования и ПФ.

Перечисленные выше бумаги требуются практически всегда — они подтверждают, что такой-то Иванов Иван Иванович действительно ИП и гражданин РФ.

Документы, касающиеся собственно бизнеса и оборота:

- Различные договора, накладные, регламентирующие основную деятельность.

- Лицензии и разрешения на особые виды деятельности (если таковые ведутся).

- Копии налоговых деклараций. Обычно требуется заверение их штампом налоговой.

- Копии платежных поручений, по которым проводились платежи в налоговую службу.

- Копия кассовой книги.

В случае предоставления залога требуется подтвердить обладание залоговым имуществом и дать сведения о его стоимости. Варианты:

- Свидетельство о собственности на землю, недвижимость.

- Договор приобретения спецтехники, оборудования.

- Технические паспорта, гарантийные талоны.

- Накладные, счета-фактуры (если залогом выступает товар в обороте).

Необходимые для получения кредита справки:

- Справка об отсутствии обременения залогового обеспечения (страховка от возможного предъявления своих прав на имущество третьими лицами).

- Из банка, где ведется расчетный счет: справка об обороте (выписка), о ведении картотеки номер 2 или ее отсутствии, о ссудной задолженности.

- Из налоговой: справка о состоянии задолженности перед государством и внебюджетными фондами и справка об открытых расчетных счетах.

Подчеркнем, что это примерный перечень. Некоторые банки могут затребовать и дополнительные документы, другие, напротив, стремятся максимально упростить процедуру и делают конечный пакет сравнительно небольшим.

Хорошей новостью является также тот факт, что банки далеко не всегда требуют все бумаги сразу. Сначала проводится проверка заемщика на кредитную историю, сам факт осуществления бизнеса и длительность бизнеса (это одна часть пакета) и только потом анализируется оборот и финансовые показатели (это вторая часть).

Соответственно, если вы работаете с адекватным банком, нет оснований для опасений «я соберу кучу бумажек, а потом получу отказ, потратив много времени и сил».

Если кредит берется на развитие бизнеса или на открытие нового бизнеса (а не на текущую деятельность), от вас попросят предоставить и бизнес-план.

Обратите внимание: часть документов нужно заказывать в налоговой службе или других государственных органах заранее. Срок подготовки нужной вам справки может составлять 2-3 недели, так что для ускорения рассмотрения вашей заявки в банке не лишне будет позаботиться о всех формальностях как можно раньше.

Какие документы нужны ИП для получения кредита | Технология и Бизнес

#Налогообложение, #ИП, #Бухгалтерскийучет, #Кредиты

Предприниматель решил купить новое оборудование, расширить ассортимент или арендовать помещение для склада. Для этого нужны деньги. Банк выдает деньги индивидуальным предпринимателям на необходимые расходы — это называется кредит.

Чтобы банк выдал кредит, индивидуальному предпринимателю надо подтвердить свою платежеспособность. Если банк сомневается в платежеспособности компании, то просит оставить залог. Банк принимает в залог:

- недвижимость;

- транспорт;

- оборудование;

- продукцию.

Если предпринимателю нужно взять кредит, он идет в банк с документами, пишет заявление и ждет решение банка. Банк рассматривает заявление, изучает документы и принимает решение — выдавать кредит или нет. Если банк решил выдать кредит, то стороны подписывают договор. В договоре указывают сроки, когда компания вернет деньги и проценты банку.

Банк рассматривает заявление, изучает документы и принимает решение — выдавать кредит или нет. Если банк решил выдать кредит, то стороны подписывают договор. В договоре указывают сроки, когда компания вернет деньги и проценты банку.

Условия кредитования ИП

У каждого банка свои условия кредитования. Банк изучает финансовые документы компании, рассматривает сумму кредита и возможность ИП оставить залог.

Предприниматели, которые работают меньше года, должны доказать, что смогут вернуть деньги. Помимо финансовых документов и документов компании, банк запросит детальный бизнес-план.

Если предприниматель может оставить залог или у ИП есть поручитель, то шансы на оформление кредита увеличиваются.

Документы для кредита ИП

Чтобы банк рассмотрел заявку на получение кредита, предпринимателю надо принести в банк пакет документов. У каждого банка свой требования. Но есть общий перечень документов для оформления кредита ИП, без которого банк не рассматривает заявку.

Учредительные документы — это документы, в которых прописаны по каким правовым и юридическим законам работает компания. В учредительных документах обязательно нужно написать:

- название компании;

- юридический и фактический адрес;

- кто и в каком порядке управляет компанией.

Учредительные документы вступают в силу после государственной регистрации в налоговой.

Свидетельство о государственной регистрации — документ, который подтверждает, что продукция, которую выпускает компания, прошла государственную регистрацию и соответствует санитарно-гигиеническим нормам.

Налоговая отчетность состоит из налоговой декларации и налогового расчета авансового платежа. Это документы, которые показываю платит ли предприниматель налоги.

Финансовая или бухгалтерская отчетность состоит из бухгалтерского баланса и отчета о финансовых результатах. Бухгалтерская отчетность показывает финансовое состояние компании за определенный период.

Копию последней налоговой декларации. Копию необходимо заверить. Можно самостоятельно — достаточно подписи руководителя и печати компании.

Копию необходимо заверить. Можно самостоятельно — достаточно подписи руководителя и печати компании.

Выписку из Единого государственного реестра индивидуальных предпринимателей, ЕГРЮЛ. Выписку выдают в налоговой через пять дней после того, как предприниматель подал заявление.

Если у предпринимателя есть электронная подпись, то можно подать сведения для получения выписки на сайте налоговой. Выписка действует один месяц.

Справка из Пенсионного фонда, ФСС и налоговой о, том, что компания заплатила все взносы и налоги, и у нее нет долгов.

Заполнить анкету-заявление. Информация из анкеты поможет банку разобраться в потребностях и возможностях компании. На какую сумму нужен кредит и сможет ли компания выплатить заем.

Паспорт руководителя или доверенного лица компании. Если компания доверяет дела в банке сотруднику, то нужны доверенность и паспорт. В доверенности надо подробно прописать все действия, которые вы доверяете работнику. Например, открыть счет и получить кредит.

Если компания оставляет в залог, например, недвижимость, то нужны документы на недвижимость.

Перед тем, как идти в банк и писать заявление на получение кредита, стоит уточнить у менеджера банка список необходимых документов.

8 нравится”

Источник: zen.yandex.ru tvoedelo.online

Понравилось? Сохраните себе на стену в соц.сетях или закладках

Кнопки социальных сетей чуть ниже…

БЕСПЕРЕБОЙНАЯ РАБОТА БУХГАЛТЕРСКИХ ПРОГРАММ

И СВОЕВРЕМЕННОЕ ОБНОВЛЕНИЕ?

Как получить кредит ИП в 2020 и 2021 году

Получить кредит в банке для ИП — задача не слишком сложная, если предприниматель отвечает банковским требованиям. Тогда ему нужно будет сделать всего 3 шага к цели: проверить, соответствует ли он условиям банка, подготовить документы, подать заявку в банк. О каждом из шагов — подробнее в статье.

Кредиты индивидуальным предпринимателям — это рациональное решение проблем развития малого бизнеса.

Суть проблемы

Кредитование малого бизнеса — довольно новое предложение от российских банков. Ранее кредитные организации выкручивались, как могли, чтобы не давать мелким коммерсантам кредитные капиталы. В настоящее время позиция банковской системы изменилась, но все ли так радужно и безоблачно, как нам предлагают рекламные вывески? Возможно ли получить кредит предпринимателю?

Действительно, взять кредит ИП не так-то просто. Ключевая проблема — сложности в подтверждении основного дохода от предпринимательской деятельности. Хорошо, если бизнесмен успешно ведет свою деятельность уже более полугода, а как быть только начинающим субъектам.

Индивидуальному предпринимателю, который зарегистрировал ИП несколько дней назад, рассчитывать на выгодное банковское предложение не стоит. Если он и получит кредит, то это будет либо неподъемный процент, либо предоставление какого-либо имущества под залог, например своей квартиры.

Шаг 1. Оцените свои шансы

Прежде чем определить, как получить кредит ИП, обозначим четыре основных момента, которые напрямую влияют на получение займа в банковской организации:

- Уровень доходов — это количество денежных средств, поступающих в распоряжение ИП. В расчет берутся зачисления за определенный период времени, обычно это полгода. Уровень доходов ИП подтвердить сложнее всего. Здесь одной банковской выпиской и финансовой отчетностью не обойтись. Ведь прибыль — это показатель переменчивый, сегодня он есть, а завтра его может не быть. Поэтому придется не только подтвердить уже полученные прибыли, но и обозначить планы на будущее, что кредитные деньги не будут потрачены впустую. Это самое сложное в оформлении кредита предпринимателю.

- Кредитная история — это информация о поведении клиента в части кредитования, предоставленного ранее: как индивидуальный предприниматель ранее рассчитывался по полученным займам, имел ли просрочки, задерживал ли платежи, укрывался ли от уплаты.

Отсутствие кредитной истории ничем не лучше, чем отрицательная информация. Иногда даже небольшая просрочка по платежам по уважительной причине лучше, чем полное отсутствие информации. Кредитная история формируется по всем банковским организациям в целом.

Отсутствие кредитной истории ничем не лучше, чем отрицательная информация. Иногда даже небольшая просрочка по платежам по уважительной причине лучше, чем полное отсутствие информации. Кредитная история формируется по всем банковским организациям в целом. - Период ведения бизнеса ИП. Конечно, чем дольше индивидуальный предприниматель существует на рынке, тем больше у него шансов получить заем на выгодных условиях. Минимальных ограничений в данном вопросе не установлено, каждый банк определяет требования в индивидуальном порядке. Однако есть общепринятый негласный норматив — полгода. Считается, что этого периода достаточно, чтобы оценить доходность ИП. Аналогичный период действует и для простых граждан — достаточно предоставить справку о заработной плате за последние 6 месяцев работы.

- Отсутствие задолженностей — это обязательное условие, и речь идет не только о налоговых платежах в государственный бюджет. Банк вправе проверить, нет ли задолженностей по другим обязательствам, которые принял на себя предприниматель.

Например, если у ИП есть работники, будет проверено, не задерживается ли заработная плата. Также могут быть проконтролированы расчеты с контрагентами по полноте и своевременности.

Например, если у ИП есть работники, будет проверено, не задерживается ли заработная плата. Также могут быть проконтролированы расчеты с контрагентами по полноте и своевременности.

Анализ данных аспектов — это основополагающий этап, который позволит еще до обращения в банковскую организацию определить слабые стороны и подтянуть проблемные места. Например, индивидуальный предприниматель приведет свою финансовую отчетность в порядок, полностью погасит долги, составит интересный бизнес-план и только тогда обратится в банк. В таком случае сотрудники банка будут расценивать его как адекватного, надежного и платежеспособного клиента.

Теперь определим инструкцию, как оформить кредиты предпринимателям.

Шаг 2. Подготовьте документы

Начинаем с самого простого — это подготовка документации, необходимой для заявки на кредит предпринимателю.

Чтобы оформить заявку на кредит, потребуется:

- Паспорт гражданина РФ.

- Свидетельство о постановке на учет в качестве индивидуального предпринимателя.

- Лицензия на ведение деятельности, если этого требует текущее законодательство.

- Финансовая отчетность и прочая документация, которая подтверждает уровень доходов индивидуального предпринимателя.

Финансовая документация, которая сможет подтвердить фактическую и плановую доходность предпринимательской деятельности, самый сложный вид документов. Что может потребоваться для кредита предпринимателю:

- бухгалтерская финансовая отчетность;

- налоговая декларация;

- выписка по расчетному счету;

- бизнес-план.

Совет. Банки более охотно одобряют кредиты своим клиентам. В таком случае заказывать выписку по операциям на расчетном счете не нужно, вся информация имеется у банка.

Шаг 3. Подайте заявку

Заполните заявку в банковской организации по месту обращения. В каждом банке действует своя форма заявки на кредит под ИП. Рассмотрите сразу несколько вариантов и подайте заявки в несколько кредитных учреждений.

Личное обращение в кредитный отдел — теперь не обязательное условие. Оформить заявку можно через интернет. Предложение актуально для клиентов банка. Например, для ИП, который обслуживается в данном банковском учреждении. Подать заявку в другую организацию возможно, но более проблематично.

Оформить заявку можно через интернет. Предложение актуально для клиентов банка. Например, для ИП, который обслуживается в данном банковском учреждении. Подать заявку в другую организацию возможно, но более проблематично.

Будьте внимательны при внесении своих персональных данных в сети Интернет. Не попадайтесь на уловки мошенников!

Рассмотрите альтернативы

Банковские организации — это не единственный вариант получения займа. Поэтому нужно рассмотреть все альтернативные варианты и предложения на рынке кредитования малого бизнеса. Если все банки откажут или же предложенные условия будут непосильны, то можно обратить свое внимание на другие компании.

Например, государственные фонды по поддержке малого бизнеса. Это региональные структуры, деятельность которых направлена на поддержку и развитие малого и среднего бизнеса. Получить поддержку такого фонда тоже непросто, потребуется презентовать свой бизнес-план, обозначить перспективы. Однако условия, как взять кредит предпринимателю в фондах, намного выгоднее, чем в банках.

Или же инвестиционные фонды и частные инвесторы. Найти инвестора для своего бизнеса непросто. Мало кто захочет вкладывать деньги в сомнительный проект малознакомого человека. Найти инвестора можно на тематических встречах, форумах.

условия и документы в Сбербанке, Россельхозбанке и других банках

Индивидуальные предприниматели в силу особенностей налогового учета часто не могут официально подтвердить свой реальный доход. Нахождение ИП на вмененной системе налогообложения подразумевает уплату фиксированной суммы налогов в месяц, независимого от финансового результата деятельности. Поэтому банки осторожно предоставляют кредиты ИП. Наиболее популярными методами кредитования являются программы с наличием обеспечения, в т. ч. ипотека.

Содержание

Скрыть- Подробнее про ипотеку для индивидуальных предпринимателей

- Пошаговые действия

- Правила предоставления ипотеки для ИП

- Условия ипотеки для ИП

- Какие банки дают ипотеку ИП?

- Сбербанк

- Альфа Банк

- Дельта Банк

- Россельхозбанк

- Какой банк выбрать?

- Как взять ипотеку для ИП?

- Что потребуется?

- Плюсы и минусы ипотеки для ИП

Подробнее про ипотеку для индивидуальных предпринимателей

Вероятность одобрения заявки на ипотечный кредит выше у тех ИП, которые соответствуют следующим условиям:

- Время ведения бизнеса от 6–12 месяцев;

- Наличие оборотов по расчетному счету, открытому в банке, куда предприниматель обращается за кредитом;

- Отсутствие задолженности в бюджет и внебюджетные фонды, подтвержденные документально;

- Достаточный реальный доход, подтвержденный справками и другими документами;

- Наличие оборотов по расчетному счету в банке.

В некоторых банках существуют специальные программы ипотечного кредитования предпринимателей. В других кредитных организациях ИП кредитуются на общих условиях, но под повышенный процент.

Правила предоставления ипотеки для ИП

Чтобы оформить ИП ипотеку в банке, предприниматель должен предварительно привести в порядок документарное подтверждение своих реальных доходов. Банки охотнее оформляют сделки с предпринимателями, которые находятся на общей или упрощенной системе налогообложения, желательно с уплатой налогов с прибыли. В этом случае, собственник бизнеса обязан вести учет доходов и расходов, и подтверждать каждое поступление денежных средств и направление расходования.

При упрощенной системе с товарооборота, ИП не обязан вести учет расходов, подтверждая их направление, но он полностью учитывает собственный доход, что является для банка подтверждением его платежеспособности.

Во вмененной системе налогообложения, величина налога зависит от количества квадратных метров площади, на которой осуществляет свою деятельность ИП, рода занятий, других дополнительных факторов. Точным подтверждением платежеспособности могут быть только обороты по расчетному счету, предоставление контрольно-кассовой ленты, заверенной сотрудниками налоговой службы.

Точным подтверждением платежеспособности могут быть только обороты по расчетному счету, предоставление контрольно-кассовой ленты, заверенной сотрудниками налоговой службы.

Вторым по значимости показателем, который влияет на решение банка, является положительная кредитная история заявителя. Если предприниматель раньше не обращался в банк за кредитами, ему следует оформить небольшой потребительский заем в том банке, где открыт расчетный счет. Погасив его своевременно, ИП заработает хорошую КИ, которая сыграет положительную роль при оформлении ипотеки. Если заемщик ранее допускал просроченную задолженность, то прежде чем обращаться за ипотекой, следует оформлять и погашать небольшие займы неоднократно, чтобы улучшить КИ.

Вероятность одобрения заявки увеличивается, когда заемщик вносит первоначальный взнос собственными средствами в размере 50% и более. Дополнительно банки принимают во внимание наличие в собственности заемщика другой недвижимости, дорогого автомобиля, земельных наделов, частоту поездок га границу и т. д., т. е. доказательства состоятельности заявителя.

д., т. е. доказательства состоятельности заявителя.

Условия ипотеки для ИП

Для предпринимателей условия ипотечного кредитования жестче, чем по стандартным ипотечным предложениям банков. Процентная ставка выше средней на 1-2 п., срок уменьшается до 15-20 лет, может быть затребовано дополнительное привлечение созаемщиков или поручителей, которые могут подтвердить доход справками. Увеличивается сумма первоначального взноса, она составляет от 20–25%.

Какие банки дают ипотеку ИП?

Предприниматели могут оформить ипотеку в коммерческих банках и в банках с государственным участием:

Банк | Программа |

Сбербанк | Экспресс ипотека |

Альфа Банк | Кредит на покупку дома |

Дельта Банк | Ипотечные программы |

Россельхозбанк | Ипотека по двум документам |

Сбербанк

Для предпринимателей предлагается оформить кредит для приобретения жилья или коммерческой недвижимости:

Кредит предоставляется до 10 лет, максимальная сумма 7–10 млн. р., процент 13,9% годовых, сумма первоначального взноса от 15–30%. В залог принимается приобретаемая недвижимость, дополнительно требуется поручительство физических или юридических лиц.

р., процент 13,9% годовых, сумма первоначального взноса от 15–30%. В залог принимается приобретаемая недвижимость, дополнительно требуется поручительство физических или юридических лиц.

Обязательным условием является открытие расчетного счета в банке.

Альфа Банк

В банке оформить ипотеку могут не только наемные работники, но и владельцы бизнеса, индивидуальные предприниматели. Одной из программ является кредит на покупку дома:

Минимально получить можно 300 тыс. р., на 25 лет с процентной ставкой от 11%. Можно приобрести дом или его часть, таунхаус с земельным участком. Дополнительно ИП может оформить ипотеку на покупку жилья на стадии строительства, строительство дома, на покупку апартаментов, гаража, комнаты.

Дельта Банк

Ипотечный банк предлагает предпринимателям все виды ипотечных программ: покупка квартиры, комнаты, дома, участие в долевом строительстве, рефинансирование:

Минимальная сумма кредита 300 тыс. р., процентная ставка 8,25–10%, срок кредитования 25 лет. Первоначальный взнос 50%.

р., процентная ставка 8,25–10%, срок кредитования 25 лет. Первоначальный взнос 50%.

Россельхозбанк

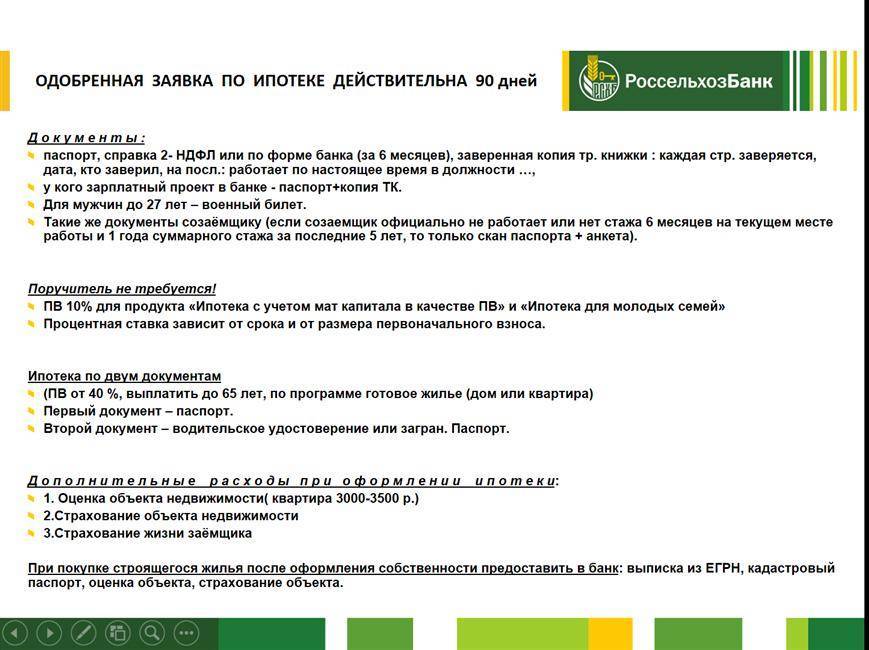

Кредитная организация предлагает ипотечную программу по 2 документам.

В рамках программы можно получить от 100 до 4000 тыс. р. (8000 тыс. р. для Москвы). Сумма первоначального взноса 40%, процентная ставка 9,45–12,5% годовых, срок кредитования до 25 лет.

Какой банк выбрать?

От выбора кредитора зависят условия кредитования, поэтому следует произвести анализ условий кредитования в разных банках, их приемлемость для конкретного ИП.

Предприниматели, которые имеют расчетный счет в банке, в первую очередь обращаются в свою кредитную организацию. Если у ИП хорошие обороты по расчетному счету, при его участии в зарплатных программах банках, вероятность одобрения заявки увеличится.

При отсутствии расчетного счета, сначала анализируются предложения банков, удобство расположения представительства компании, ее банкоматов, предварительно согласовываются условия кредитования, потом ИП следует открыть расчетный счет и поработать с ним минимально 3–4 месяца. Далее можно обращаться в кредитную организацию за ипотекой.

Далее можно обращаться в кредитную организацию за ипотекой.

Как взять ипотеку для ИП?

Оформление ипотеки регламентируется федеральными законами, законодательными актами, правилами предоставления ипотечных кредитов в банках и т. д. Несмотря на индивидуальные условия обслуживания, получение ипотечного кредита является стандартным, разница только в предоставляемом пакете документов.

Что потребуется?

После выбора кредитора, когда предприниматель уже показал наличие оборотов по счету, ему потребуется собрать документы для оформления заявки.

Требуемые документы:

- Паспорт, СНИЛС (ИНН), если предприниматель выбрал программу кредитования по двум документам;

- В других случаях добавляется: выписка из ЕГРИП, налоговые декларации, выписка из книги учета доходов и расходов, внутренние отчеты, договора с поставщиками, подрядчиками, покупателями, действующие патенты, сертификаты, лицензии и т. д.;

- Документы, подтверждающие состоятельность заявителя: свидетельства на недвижимость, ПТС на автомобиль, заграничный паспорт с отметками о пересечении границы, выписки по счетам, при регулярном поступлении на них средств из иных источников и т.

д.;

д.; - Документы по приобретаемой недвижимости (могут быть представлены после одобрения заявки).

Пошаговые действия

- После сбора пакета документов заявитель обращается в банк.

- Составляет анкету-заявку на кредит, это часто можно сделать онлайн.

- После предварительного одобрения заявки потребуется принести пакет документов в банк для утверждения параметров кредитования.

- Решение о предоставлении ипотеки действует до 3 месяцев, заемщику потребуется подобрать недвижимость, по согласованию с банком, произвести оценку, застраховать.

- Назначается день подписания договоров и договор ипотеки передается на регистрацию.

- После регистрации, сумма кредита перечисляется на счет.

Плюсы и минусы ипотеки для ИП

Плюсом оформления ипотеки является возможность получить в собственность объект недвижимости, когда собственных средств недостаточно. Минусом программ становятся дополнительные расходы, связанные с оформлением, ограничения, действующие для ИП во многих банках.

Необходимые документы для оформления кредита

Содержание статьи:

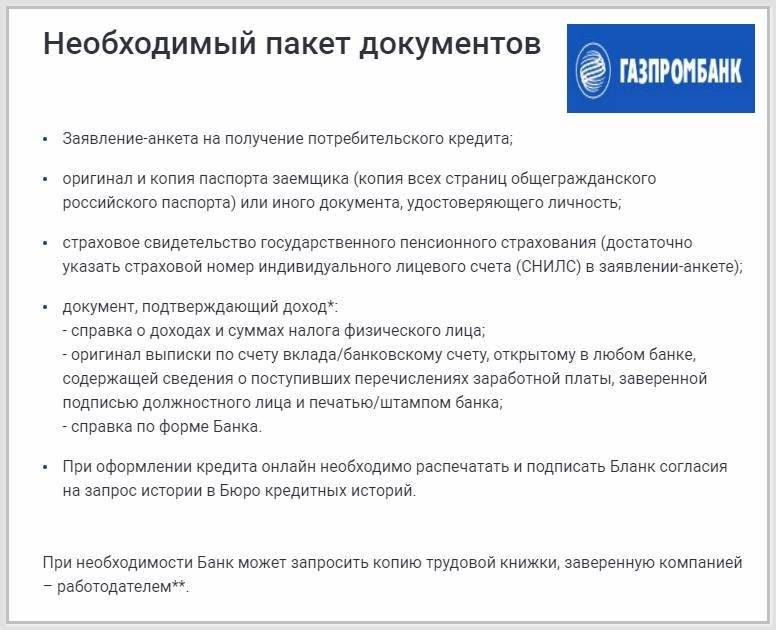

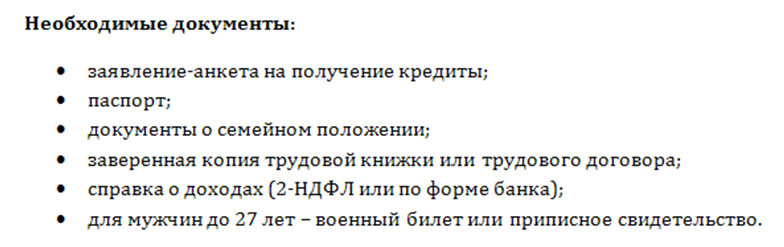

Окончательный пакет документации может зависеть от вида кредитования, а также от требований конкретного банка. Но существует общий для всех случаев список необходимых документов для получения кредита. В этот перечень входят:

- заявка в банк на предоставление займа;

- внутренний паспорт гражданина РФ;

- свидетельство соцстрахования;

- индивидуальный номер налогоплательщика;

- копия трудовой книжки или трудового договора.

Помимо базового пакета документов для получения кредита понадобятся бумаги, указывающие на состоятельность клиента. На основе этих данных устанавливаются размер займа и процентная ставка.

Перечень документов для подтверждения дохода

На оформление кредита могут претендовать юридические и физические лица, ИП и организации, а также пенсионеры. Сообразно формам занятости могут быть использованы различные подтверждения дохода:

Сообразно формам занятости могут быть использованы различные подтверждения дохода:

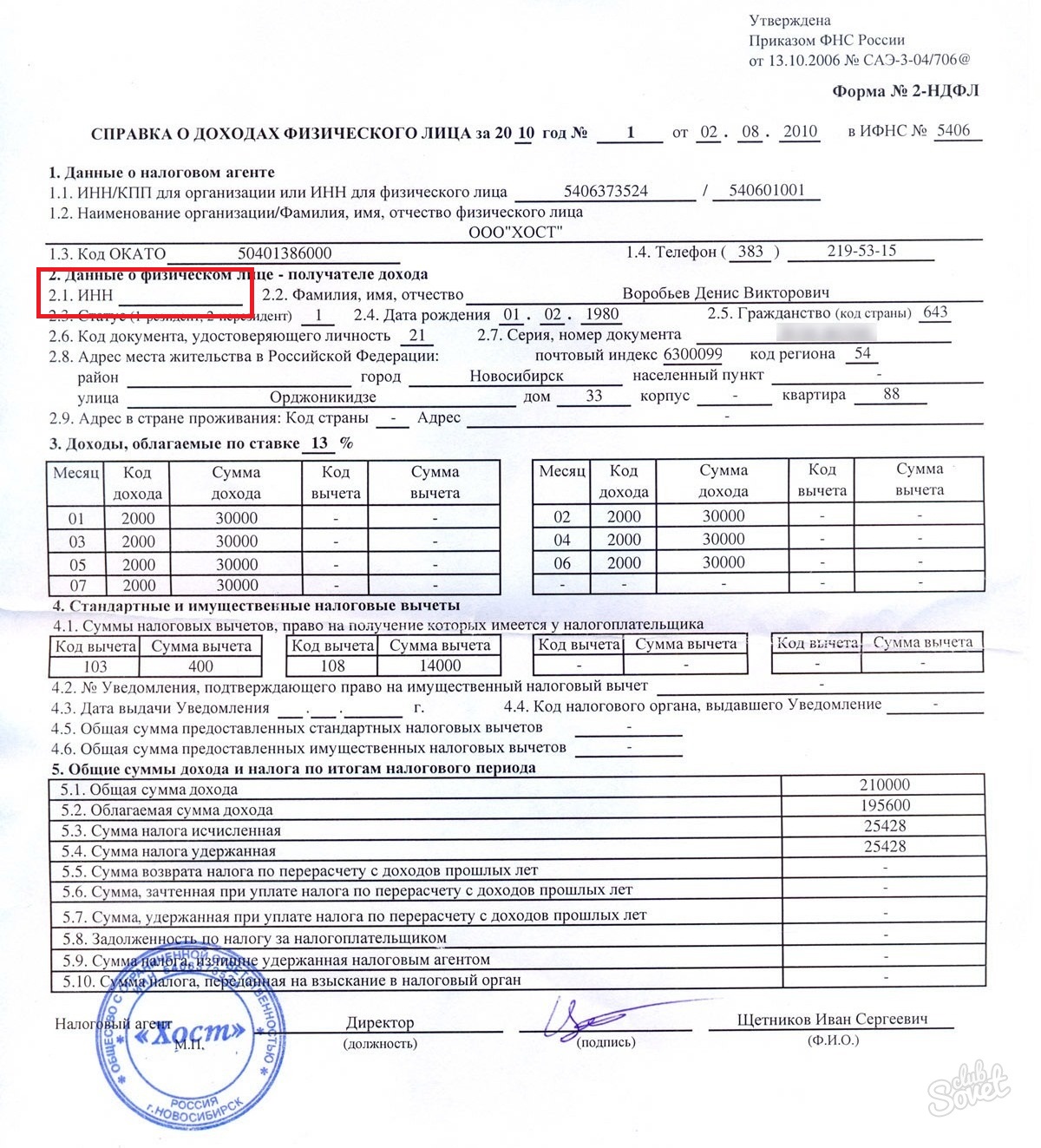

- справка по форме 2-НДФЛ — отражает доход и выплачиваемые с него налоги;

- декларация 3-НДФЛ — актуальна для ИП и физлиц, зарабатывающих частной практикой;

- справка по банковской форме — применима относительно клиентов, часть доходов которых скрыта от налогообложения;

- выписка с карт-счета — может быть использована клиентами банка, получающими зарплату на пластиковую карту;

- справка из ПФР или иного пенсионного фонда — по закону пенсия рассматривается в качестве критерия состоятельности.

Свидетельства о стабильном доходе — необходимые документы для получения кредита в большинстве случаев. Они являются основной гарантией того, что клиент платежеспособен, а долг будет погашен в срок. Отказ предоставлять сведения о доходах способен испортить отношения с банком, а многие займы взять просто не получится (например, потребительский кредит наличными).

Документы на получение кредитной карты

Воспользоваться заемными средствами можно посредством оформления кредитной карты. Иногда для ее получения достаточно заявки и паспорта. Такие лояльные условия предлагает, в частности, Сбербанк своим постоянным клиентам. Если нужна карта с большим кредитным лимитом, скорее всего, потребуются дополнительные бумаги, подтверждающие необходимый уровень дохода.

Большой кредит на большие цели с маленьким процентом

Документы для автокредита

Чтобы купить машину по программе автокредитования, понадобятся следующие бумаги:

- платежный договор с автосалоном;

- копия паспорта транспортного средства;

- страховой полис;

- свидетельство о первом взносе.

Особенности пакета документов по ипотеке

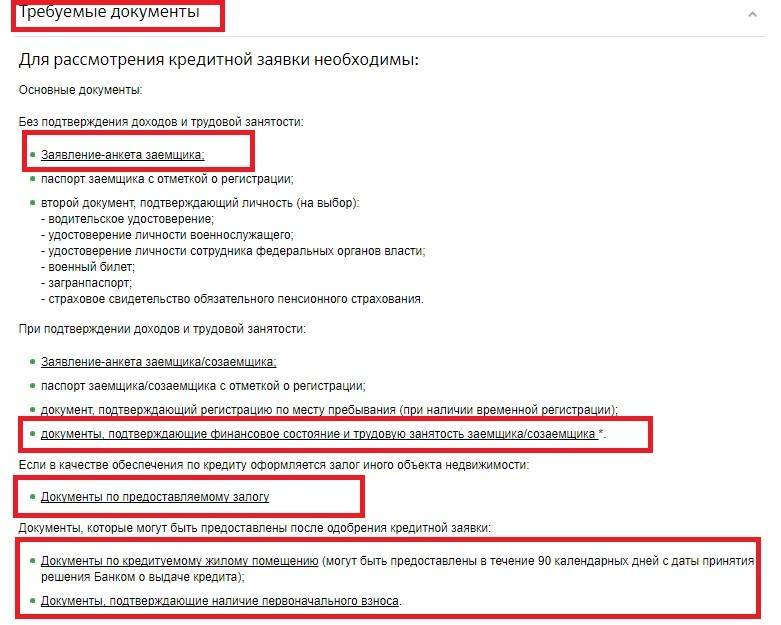

Ипотечное кредитование предполагает сбор различных справок, причем часть из них подается только после того, как заем будет одобрен. В список основных документов для получения кредита по ипотеке входят:

В список основных документов для получения кредита по ипотеке входят:

- гражданский паспорт и прочие удостоверения личности;

- справка о регистрации;

- копия трудовой книжки;

- справка 2-НДФЛ.

Состав документов для получения кредита по ипотеке может варьироваться. Например, если компания, где работает заемщик, затрудняется дать информацию по НДФЛ, допустимо предоставление справки банковского образца со сведениями о стаже, доходах и удержаниях за последние полгода.

Здесь были рассмотрены базовые пакеты. Окончательный перечень документов для получения кредита нужно уточнять в каждом конкретном случае в том банке, где будет оформляться заем.

Ипотека для ИП | Как индивидуальному предпринимателю оформить ипотечный кредит

Многие банки отказываются выдавать кредиты владельцам бизнеса, так как эта категория заемщиков несет повышенные риски. «Росбанк Дом» является исключением и готов предоставить ипотеку индивидуальным предпринимателям на привлекательных условиях.

Многие банки отказываются выдавать кредиты владельцам бизнеса, так как эта категория заемщиков несет повышенные риски. «Росбанк Дом» является… Финансы

Необходимые документы

Перечень документов для предпринимателей отличается от списка, предусмотренного для физических лиц, работающих по найму. ИП должен убедить банк в стабильности бизнеса и своей платежеспособности, поэтому потребуется предоставить:

паспорт и копии всех его страниц;

налоговые декларации и внутренние отчеты;

лицензии, если вид деятельности предполагает их наличие;

патенты, сертификаты и т.д.

Требования к заемщику-предпринимателю

Чтобы ИП смог взять ипотеку, деятельность его должна быть честной и прозрачной. Также важно, чтобы бизнес был создан не менее 12 месяцев назад. При рассмотрении заявки «Росбанк Дом» будет ориентироваться на историю деятельности ИП, на финансовые документы и стабильность.

Сам же заемщик должен соответствовать следующим критериям:

возраст от 21 года;

к моменту погашения ипотеки возраст — не больше 65 лет;

гражданство любой страны;

наличие первоначального взноса — от 25%.

«Росбанк Дом» допускает привлечение поручителей и созаемщиков, причем их доход учитывается при рассмотрении заявки.

Как индивидуальному предпринимателю получить ипотеку

Процедура оформления кредита стандартная, как и в случае с физическими лицами, единственное отличие — пакет документов. Предприниматель также может применить все положенные ему государством льготы и субсидии, использовать материнский капитал.

Порядок оформления ипотечного кредита следующий:

подать заявку в «Росбанк Дом». Это можно сделать онлайн, предварительный ответ придет за 5-10 минут;

при одобрении собрать необходимые документы и передать их в кредитную организацию, дождаться окончательного решения;

выбрать недвижимость, соответствующую критериям банка;

застраховать объект, подписать кредитный договор и документы купли-продажи.

На окончательное решение банка может повлиять не только стабильность бизнеса и соответствие заемщика возрастным ограничениям, но и чистота кредитной истории, ликвидность объекта и наличие в собственности недвижимого имущества. От всех этих пунктов зависит, дадут ли ИП ипотеку.

Советы заемщикам

Обратите внимание, что «Росбанк Дом» рассматривает в качестве клиентов индивидуальных предпринимателей, которые ведут деятельность более 12 месяцев. Этого срока достаточно, чтобы изучить историю бизнеса и составить впечатление о надежности заемщика. Если вы только создали ИП, следует немного подождать. Наиболее выгодные условия кредитования ждут клиентов, которые предоставят первый взнос от 50%, при этом повысится вероятность одобрения заявки.

Если вашего дохода не хватает для приобретения желаемой жилой или коммерческой недвижимости, пригласите созаемщиков. «Росбанк Дом» позволяет привлечь до 3-х созаемщиков, которыми могут быть как родственники, так и другие лица.

Все вопросы, касающиеся получения ипотеки ИП, рассмотрены в сообществе «Росбанк Дом». Также информацию можно получить по телефону горячей линии и в офисах банка.

Какие документы необходимы для получения личного кредита?

Когда вы подаете заявку на получение ссуды, выбранный вами кредитор устанавливает критерии, по которым вам потребуется документация. К счастью, запрашиваемая документация обычно одинакова для разных кредиторов. Ниже приведен список личных документов по ссуде и информация, которая может потребоваться вашему кредитору.

Вопросы, на которые вы должны быть готовы ответить

Будьте готовы к подаче заявки на получение кредита, продумав цель и право на получение кредита.

1. Зачем нужно брать эти деньги в долг?

Хотя большинство кредиторов не слишком заботятся о том, как именно вы будете использовать ссуду, понимание ее цели может помочь кредитору порекомендовать лучший кредитный продукт для ваших нужд. Различные цели ссуды также могут открывать разные процентные ставки или суммы ссуды.

2. Какую сумму вы можете позволить себе взять в долг и на какой срок?

В конечном итоге кредитор определит, сколько он готов предоставить ссуду, на основе анализа вашего финансового состояния и определения того, что вы можете себе позволить.Тем не менее, вы должны начинать процесс получения ссуды, имея четкое представление о платеже, которое, как вы знаете, можете себе позволить, и о том, как долго вам нужно будет его погасить. Не занимайте больше, чем вам нужно, даже если у вас есть на это разрешение. Помните, что вы платите кредитору комиссию (в виде процентов) с каждого пенни, который вы занимаете.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.3. Каков ваш кредитный рейтинг?

После того, как вы инициируете процесс подачи заявки на ссуду с кредитором, ваш кредитный рейтинг будет жестким. Однако желательно заранее узнать свой кредитный рейтинг. Если ваш кредитный рейтинг недостаточно высок, чтобы соответствовать требованиям, кредитор может сообщить вам об этом заранее.

Однако желательно заранее узнать свой кредитный рейтинг. Если ваш кредитный рейтинг недостаточно высок, чтобы соответствовать требованиям, кредитор может сообщить вам об этом заранее.

Вы можете воспользоваться инструментом, который называется предварительная квалификация. Это позволяет узнать, имеете ли вы право на получение ссуды только с льготным кредитованием, что никак не повлияет на ваш кредитный рейтинг.

Персональные кредитные документы, которые может потребовать ваш кредитор

Во время первоначальной подачи заявки и во время процесса проверки вам, возможно, придется предоставить своему кредитору несколько документов, большинство из которых можно подать в электронном виде.

1. Заявка на получение ссуды

У каждого кредитора будет свое собственное приложение для инициирования процесса ссуды, и это заявление может выглядеть по-разному от кредитора к кредитору. Например, если вы берете ссуду у онлайн-кредитора, процесс подачи заявки часто выполняется полностью онлайн. Если вы берете ссуду в традиционном банке или кредитном союзе, заявки обычно можно заполнить лично или через Интернет.

Если вы берете ссуду в традиционном банке или кредитном союзе, заявки обычно можно заполнить лично или через Интернет.

Это первоначальное заявление обычно является основным — оно часто запрашивает вашу основную личную информацию, желаемую сумму кредита и цель кредита.

2. Подтверждение личности

Помимо очевидных причин, таких как кража личных данных, кредиторы должны иметь возможность подтвердить вашу личность, чтобы определить, являетесь ли вы гражданином США или постоянным жителем и моложе ли вам 18 лет. Обычно вам нужно предоставить две формы идентификации, например:

- Водительское удостоверение.

- Паспорт.

- Удостоверение личности государственного образца.

- Свидетельство о гражданстве.

- Свидетельство о рождении.

- Военный билет.

3. Работодатель и проверка дохода

Необеспеченные личные ссуды отличаются от многих других типов ссуд, таких как ипотечные или автокредиты, тем, что для ссуды нет залога. Это увеличивает риск кредитора и делает для него еще более важным убедиться, что у вас есть стабильный источник дохода для погашения ссуды.

Это увеличивает риск кредитора и делает для него еще более важным убедиться, что у вас есть стабильный источник дохода для погашения ссуды.

Если вы традиционно работаете, вы обычно можете подтвердить свой доход с помощью следующих документов:

- Paystubs.

- Налоговые декларации.

- W-2 и 1099.

- Выписки с банковского счета.

- Контактная информация работодателя.

Если вы работаете не по найму, вы обычно можете подтвердить свой доход с помощью следующих документов:

- Выписки с банковского счета.

- 1099с.

- Налоговые декларации.

4. Подтверждение адреса

Подтверждение вашего жизненного положения может помочь кредитору определить, насколько стабильным является ваш образ жизни. Обычно вы можете использовать один из следующих вариантов:

- Счет за коммунальные услуги.

- Договор аренды или аренды.

- Свидетельство о страховании вашего дома, аренды / аренды или автомобиля.

- Регистрационная карточка избирателя.

Если вам нужно подтверждение смены адреса, Почтовая служба США предлагает ресурсы, которые помогут вам изменить — и подтвердить — изменение адреса проживания.

Пройдите предварительную квалификацию

Ответьте на несколько вопросов, чтобы узнать, на какие личные займы вы претендуете. Процесс быстрый и простой, и он не повлияет на ваш кредитный рейтинг.Вкратце

Ходатайство о получении кредита не должно вызывать стресса. Будьте готовы ответить на вопросы и предоставить необходимую документацию, и у вас, вероятно, будет беспроблемный процесс заимствования необходимых средств. Но не забывайте, что вы не просто должны кредитору сумму, которую вы взяли в долг; вы также будете должны все проценты, которые будут начисляться в течение периода погашения, поэтому не забудьте выбрать лучшего кредитора, предлагающего вам лучшую процентную ставку и самые низкие комиссии.

Подробнее:

документов, которые вам понадобятся для письма о предварительном одобрении ипотеки

Предварительное одобрение ипотеки до того, как вы отправитесь домой за покупками, не требуется, но это хорошая идея, особенно на рынке продавцов, где конкуренция среди покупателей высока. В отличие от предварительной квалификации, письмо с предварительным одобрением придает вес вашей ставке на дом, доказывая продавцам, что у вас есть финансовое влияние, чтобы поддержать ваше предложение.

В отличие от предварительной квалификации, письмо с предварительным одобрением придает вес вашей ставке на дом, доказывая продавцам, что у вас есть финансовое влияние, чтобы поддержать ваше предложение.

Чтобы получить предварительное одобрение, вам необходимо подтвердить свой доход, занятость, активы и долги, — говорит Боб Маклафлин, бывший старший вице-президент и директор по ипотеке в Bryn Mawr Trust, в Брин-Мор, штат Пенсильвания.

Вероятно, у вас уже есть много необходимых записей или легкий доступ к ним. «Сбор документов не должен занимать больше недели, в зависимости от запросов кредитора и от того, нужны ли вам записи из внешних источников, таких как прокурор или правительство округа», — говорит Энди Куш, директор по продажам жилищных кредитов в Patelco Credit Union в Плезантоне. , Калифорния.

Ваш кредитор может потребовать дополнительные документы, если вы работаете не по найму или ваш доход поступает из нескольких источников. Также будьте готовы поделиться такой информацией, как номер социального страхования, который используется для проверки ваших кредитных отчетов и оценок; имя и адрес вашего работодателя; и дату найма.

Вот список документов, которые вам понадобятся, по словам Маклафлина, Куша и Майкла Куенца, генерального директора Lenders One, независимого кооператива ипотечных банкиров, базирующегося в Сент-Луисе.

Доходы и занятость

Документы, необходимые для подтверждения дохода, зависят от того, как вам платят.Этот шаг является наиболее простым для работников, получающих зарплату из одного источника, который предоставляет годовую форму W-2, и которые имеют небольшие или совсем не имеют сверхурочных или сменных различий.

Налоговые декларации: могут потребоваться копии двух последних федеральных деклараций и деклараций штата.

Лица, получающие заработную плату W-2: копии форм W-2 и две последние квитанции о заработной плате. Если доход включает сверхурочную работу, бонусы или дифференциальную оплату, вам может понадобиться квитанция о заработной плате за последний год.

Самозанятые, фрилансеры и независимые подрядчики: Самостоятельным заемщикам, в том числе индивидуальным предпринимателям, товариществам и S-корпорациям, необходим отчет о прибылях и убытках за год до текущей даты и двухлетний отчет, включая форму 1099s you используется для отчета о доходах и налоговой декларации.

Доходы от недвижимости. Документируйте доход от аренды, адрес, аренду и текущую рыночную стоимость арендуемой собственности, если вы будете использовать этот доход для получения ипотечной ссуды.

Список здесь.

Узнайте о лучших ипотечных кредиторах 2021 года и многое другое. И все это подкреплено массой ботанических исследований.

Активы

Выписки с банковского счета: скопируйте выписки за 60 дней по каждому счету, активы которого вы используете для получения ипотеки.Включите даже пустые страницы выписок.

Пенсионные и брокерские счета: выписки из IRA, инвестиционных счетов (акций и облигаций) и компакт-дисков за два месяца. Последний квартальный отчет от 401 (k) s, показывающий утвержденный баланс. Как и в случае с банковскими выписками, включайте все страницы, даже пустые.

Долги

Ежемесячные платежи по долгу: Кредиторы проверяют ваши платежные обязательства, чтобы рассчитать отношение долга к доходу. Перечислите все ежемесячные платежи по долгам, включая студенческие ссуды, автокредиты, ипотеку и кредитные карты.Включите имя и адрес каждого кредитора, а также номер вашего счета, остаток по кредиту и минимальную сумму платежа. Если у вас нет кредитной истории, счета за коммунальные услуги или записи о других регулярных платежах могут помочь вам получить ипотеку.

Перечислите все ежемесячные платежи по долгам, включая студенческие ссуды, автокредиты, ипотеку и кредитные карты.Включите имя и адрес каждого кредитора, а также номер вашего счета, остаток по кредиту и минимальную сумму платежа. Если у вас нет кредитной истории, счета за коммунальные услуги или записи о других регулярных платежах могут помочь вам получить ипотеку.

Задолженность по недвижимому имуществу. Если ваша текущая собственность находится в ипотеке, имейте самую последнюю выписку с указанием номера ссуды, ежемесячного платежа, остатка по ссуде, имени и адреса кредитора, а также страницу с декларацией страхового полиса.

Прочие записи

Аренда: Арендаторам необходимо показать платежи за последние 12 месяцев и предоставить контактную информацию арендодателей за последние два года.

Развод: подготовьте судебное решение о разводе, если применимо, и любые судебные постановления о выплате алиментов и алиментов.

Банкротство и обращение взыскания. Спросите своего кредитора, какие документы ему понадобятся и сколько времени вам следует ждать после банкротства или обращения взыскания, чтобы снова выйти на рынок жилья.

Спросите своего кредитора, какие документы ему понадобятся и сколько времени вам следует ждать после банкротства или обращения взыскания, чтобы снова выйти на рынок жилья.

Подарочные письма об авансовом платеже: Кредиторы захотят обсудить ваш первоначальный взнос. Вам нужно будет указать источники денег, которые вы планируете использовать. Если ваши средства включают подарки, вам нужно будет получать письма от жертвователей, подтверждающие, что они не ожидают возврата денег.Подарочные письма не требуются для предварительного утверждения, «но мы сообщаем заемщикам, что они должны быть готовы», — говорит Куш.

Уф. На этом все готово. Однако держите эти файлы под рукой. Эти документы вам снова понадобятся при подаче заявления на получение кредита.

Резюме: документы, необходимые для предварительного одобрения ипотеки

Документы о доходах и трудоустройстве, такие как налоговые декларации, формы W-2 и 1099.

Выписки по активам на банковских, пенсионных и брокерских счетах.

Ежемесячные платежи по долгу и любые отчеты о долгах по недвижимости.

Записи об арендных платежах, разводе, банкротстве и обращении взыскания.

Процесс покупки жилья и ипотеки

Вы готовы окунуться в собственность. Что теперь? Перед тем, как вы начнете выбирать новую мебель, вам предстоит многое сделать. Знание того, чего ожидать и какие шаги предпринять, может упростить процесс. Читайте дальше, чтобы узнать, как начать процесс покупки дома.

Предварительная квалификация — это простой способ облегчить процесс.

Если вам интересно, на какую сумму вы можете претендовать на получение кредита, предварительная квалификация может стать ценным шагом в процессе покупки жилья. Это легко и быстро сделать, и, в зависимости от типа предварительной квалификации, это может не повлиять на ваш кредитный отчет. Вам потребуется предоставить основную финансовую информацию, такую как задолженность, доход и активы. Обладая этими знаниями, вы сможете ответить: сколько дома я могу себе позволить? Или подсчитайте свои собственные числа, чтобы оценить ваш ежемесячный платеж, доступность и многое другое.

Обладая этими знаниями, вы сможете ответить: сколько дома я могу себе позволить? Или подсчитайте свои собственные числа, чтобы оценить ваш ежемесячный платеж, доступность и многое другое.

Найдите идеальный кредит, соответствующий вашим уникальным потребностям.

Финансовое положение каждого покупателя дома индивидуально, поэтому ипотека должна быть индивидуальной. Но с таким количеством видов ипотеки, как узнать, какой из них лучше всего подходит для вас?

Обычная ипотека — популярный вариант для людей с хорошей кредитной историей. Как правило, они имеют меньше ограничений, чем займы, обеспеченные государством, но это не единственный вариант. Ссуды Федерального управления жилищного строительства (FHA) предлагают более низкие требования к кредиту и первоначальному взносу для квалифицированных покупателей жилья.Если вы являетесь военнослужащим, ветераном или правомочным пережившим супругом, ссуда по делам ветеранов (VA) может быть для вас хорошим вариантом.

Есть много других вариантов, включая ипотечные кредиты с регулируемой процентной ставкой (ARM) и большие ссуды. Сравните варианты ипотеки, чтобы узнать больше самостоятельно, или обратитесь к специалисту по ипотечным кредитам, чтобы помочь вам выбрать лучший кредит, отвечающий вашим конкретным потребностям.

Предварительное одобрение позволяет уверенно двигаться вперед.

Если вы хотите показать продавцам, что серьезно относитесь к предложению, лучше всего получить предварительное одобрение.Это может дать вам преимущество перед другими покупателями на конкурентном рынке и позволит вам быстро пройти через процесс, как только вы найдете дом своей мечты.

Не знаете, как получить предварительное одобрение ипотеки? В отличие от предварительной квалификации, для этого требуются дополнительные документы, такие как W-2, квитанции о заработной плате, банковские выписки и налоговые декларации. Это также включает в себя получение вашего кредитного рейтинга и истории. С помощью этой информации ваш кредитор сможет определить сумму вашей ссуды, чтобы вы могли покупать дома в пределах вашего ценового диапазона.Предварительное одобрение длится всего 90 дней, поэтому лучше подождать, пока вы не будете готовы начать делать покупки.

С помощью этой информации ваш кредитор сможет определить сумму вашей ссуды, чтобы вы могли покупать дома в пределах вашего ценового диапазона.Предварительное одобрение длится всего 90 дней, поэтому лучше подождать, пока вы не будете готовы начать делать покупки.

Выполните эти пять простых шагов, чтобы добраться до закрытия.

Хорошо. Вы нашли дом своей мечты, и продавец принял ваше предложение. Вот что вы можете ожидать во время процесса ипотеки, от подачи заявки до закрытия.

- Подать заявку.

Когда вы будете готовы подать заявку на получение ссуды, вам нужно будет собрать несколько документов. Поскольку каждая ситуация уникальна, конкретные документы, которые вам могут понадобиться, могут отличаться.Вероятно, вам понадобятся:- удостоверение личности и номер социального страхования .

- квитанции о выплате за последние 30 дней

- W-2 или I-9 за последние 2 года

- Подтверждение наличия других источников дохода

- Федеральные налоговые декларации

- Последние банковские выписки

- Подробная информация о долгосрочных долгах, таких как ссуды на покупку автомобиля или обучение

- Информация о недвижимости

Портал банковских ссуд США — это удобный способ подать заявку на ипотеку онлайн. После регистрации вы будете отвечать на простые вопросы в виде пошаговых инструкций, легко импортировать или загрузить документы и заполнить заявку самостоятельно в одном безопасном месте. В рамках процесса подачи заявки на ипотеку в течение трех дней после подачи заявки вам будут предоставлены приблизительные расходы на закрытие сделки в вашей первоначальной смете кредита (LE).

После регистрации вы будете отвечать на простые вопросы в виде пошаговых инструкций, легко импортировать или загрузить документы и заполнить заявку самостоятельно в одном безопасном месте. В рамках процесса подачи заявки на ипотеку в течение трех дней после подачи заявки вам будут предоставлены приблизительные расходы на закрытие сделки в вашей первоначальной смете кредита (LE). - Поддерживайте связь с вашим кредитором.

В процессе подачи заявки у вашего кредитора могут возникнуть вопросы или потребоваться дополнительная информация. Своевременный ответ на такие запросы будет способствовать продвижению вашего приложения. - Будьте терпеливы в процессе.

Как только вы отправите заявку, многое начинает происходить за кулисами. Кредитор назначит оценку, чтобы убедиться, что стоимость дома совпадает с покупной ценой. Они также проведут поиск по названию, чтобы убедиться в отсутствии залогового права на собственность. Эти шаги помогают защитить как покупателя, так и кредитора.

- Держите свой долг под контролем.

Избегайте брать новых долгов или других финансовых изменений, пока ваш кредит обрабатывается. Все, что влияет на соотношение вашего долга к доходу, может повлиять на одобрение ипотеки.

Подготовьтесь к закрытию.

Вы приближаетесь к финишу — еще несколько вещей, которые нужно сделать, чтобы подготовиться к закрытию. Перед закрытием вы получите заключительное уведомление или компакт-диск от вашего кредитора, в котором будут указаны фактические условия соглашения и ваши окончательные расходы. Прочтите эти закрывающие документы и, если возникнут какие-либо вопросы, спросите своего кредитора.

Вы также должны принять меры по оплате первоначального взноса и заключительных расходов. Планируйте взять с собой кассовый чек, удостоверение личности с фотографией и свидетельство о страховании домовладельца до закрытия.

Подводя все к завершению.

Вы сделали последний шаг в процессе покупки жилья. Все планирование, подготовка и ожидание наконец-то закончились. Но прежде чем вы получите ключи от своего нового дома, вам нужно сделать еще кое-что.

Все планирование, подготовка и ожидание наконец-то закончились. Но прежде чем вы получите ключи от своего нового дома, вам нужно сделать еще кое-что.

При закрытии вы встретитесь со своим заключительным агентом, чтобы подписать все ваши ипотечные документы. Не торопитесь, убедитесь, что вы понимаете, что подписываете, и не бойтесь задавать вопросы. И вуаля, как только вы расставите все точки над «я» и перечеркнете все «тройки», вы официально станете домовладельцем!

Процесс закрытия не должен утомлять вас, если вы знаете, чего ожидать.Мы можем помочь вам подготовиться к этому увлекательному шагу, чтобы ваш важный день прошел успешно.

Мы понимаем, насколько сложным может быть процесс покупки жилья и ипотеки. Вы можете рассчитывать на то, что мы поможем вам в этом. Покупка дома может быть одним из самых волнующих и стрессовых моментов в вашей жизни. Но найти дом, который вы можете назвать своим, стоит того.

Вот документы, необходимые для получения личной ссуды

Если вам нужна финансовая помощь, люди обычно обращают внимание на личную ссуду. Персональные ссуды могут быть отличным вариантом для гибкого и управляемого доступа к финансам. Подача заявки на получение личной ссуды обычно является простым и быстрым процессом, но для получения личной ссуды существуют необходимые документы, о которых должен знать каждый потенциальный заемщик. Вот документы, необходимые для получения личной ссуды и других требований к ссуде.

Персональные ссуды могут быть отличным вариантом для гибкого и управляемого доступа к финансам. Подача заявки на получение личной ссуды обычно является простым и быстрым процессом, но для получения личной ссуды существуют необходимые документы, о которых должен знать каждый потенциальный заемщик. Вот документы, необходимые для получения личной ссуды и других требований к ссуде.

Что такое личный заем?

Персональный заем — это вид займа, который заемщики покупают у банка, кредитного союза или онлайн-кредитора.Этот финансовый продукт имеет привязанную к нему процентную ставку, обычно около 10–35% в зависимости от вашего кредита, и поставляется с условиями погашения, обычно от 12 до 48 месяцев, но они могут быть и дольше. Личные ссуды можно использовать в различных ситуациях, включая консолидацию долга, оплату медицинских счетов, финансирование ремонта дома или устранение чрезвычайной финансовой ситуации.

[Читать: Следует ли использовать личный заем для погашения долга по кредитной карте? ]

Проверьте ставки по личным кредитам

Ответьте на несколько вопросов, чтобы узнать, на какие личные ссуды вы претендуете заранее. Это быстро и легко, и это не повлияет на ваш кредитный рейтинг.

Это быстро и легко, и это не повлияет на ваш кредитный рейтинг.

Однако у некоторых кредиторов могут быть ограничения на то, для чего вы можете использовать ссуды. Например, если вы используете личную ссуду для финансирования бизнеса, вас могут попросить взять ссуду для бизнеса. Другой пример — расходы на образование. Некоторые кредиторы запрещают вам брать личную ссуду на оплату учебы в школе.

Требования к личным займам могут различаться в зависимости от кредитора, но большинство из них являются необеспеченными займами.Это означает, что вам не нужно вносить залог, чтобы получить одобрение.

[Прочитано: Обеспеченные личные ссуды и необеспеченные личные ссуды ]

Что вам нужно знать, прежде чем брать личную ссуду

При исследовании личных ссуд важно взвесить несколько различных факторов, в том числе:

APR

Ваш личный заем будет сопровождаться процентной ставкой — это стоимость заимствования денег, включая комиссию в течение года, — и добавляется к общей сумме вашей задолженности перед кредитором. Например, ссуда в размере 1000 долларов США, выплаченная в течение 12 месяцев с годовой ставкой 12%, означает, что в общей сложности вы заплатите 1066,33 доллара США. Ставка по кредиту может варьироваться в зависимости от нескольких факторов, особенно от вашего кредитного рейтинга, суммы займа, условий, комиссий, истории заимствований и текущего финансового положения.

Например, ссуда в размере 1000 долларов США, выплаченная в течение 12 месяцев с годовой ставкой 12%, означает, что в общей сложности вы заплатите 1066,33 доллара США. Ставка по кредиту может варьироваться в зависимости от нескольких факторов, особенно от вашего кредитного рейтинга, суммы займа, условий, комиссий, истории заимствований и текущего финансового положения.

[Далее: Годовая процентная ставка по сравнению с процентными ставками ]

Комиссии

Помимо процентных ставок, вам, возможно, также придется платить комиссионные. Общие типы комиссий включают в себя комиссию за выдачу кредита, комиссию за просрочку платежа или комиссию за досрочное погашение, если вы хотите погасить свой кредит раньше, чем согласованные условия кредита.

Условия ссуды

Это период времени, в течение которого вам придется выплатить ссуду. Это может варьироваться от года до нескольких лет. Как правило, более долгосрочные ссуды будут дороже, потому что за каждый месяц невыплаты ссуды нужно платить больше процентов, но ежемесячные выплаты будут меньше.

Документы, необходимые для получения личной ссуды

Хотя у каждого кредитора могут быть свои личные требования к ссуде, большинство потребует следующие типы доказательств и документации.

Документы, удостоверяющие личность

Первым документом, необходимым для подачи заявки на получение личного кредита, является ваша личность. Кража личных данных — обычное дело, и кредиторы должны проверить, являетесь ли вы гражданином США или постоянным жителем и вам не менее 18 лет. Обычно вам понадобятся две формы идентификации, такие как водительские права, паспорт, свидетельство о рождении, военный билет, удостоверение личности государственного образца или свидетельство о гражданстве.

Адрес

Следующее, что вас попросят указать, — это ваш адрес.Это адрес, по которому кредиторы могут отправлять ваши кредитные документы, ежемесячные отчеты, поздние уведомления и другую важную корреспонденцию. Кроме того, некоторые кредиторы потребуют этот документ для дальнейшего подтверждения вашей личности.

Информация о занятости и доходах

Наконец, кредитору необходимо знать, можете ли вы реально выплатить ссуду. В идеале вы будете работать полный рабочий день и сможете предоставить доказательства, включая квитанции о заработной плате, налоговые декларации или банковские выписки. Если вы работаете не по найму, вас могут попросить предоставить налоговую декларацию или подтверждение дохода от вашего бизнеса.В случае, если вы безработный, кредиторы могут также принимать заемщиков с доходом социального обеспечения, доходом по инвалидности и доходом от других социальных программ.

Вопросы, которые вам могут задать в заявлении на получение кредита.

При подаче заявления на получение кредита кредиторы могут задать некоторые конкретные вопросы, чтобы определить ваше право на получение кредита. Вот некоторые из наиболее частых вопросов, которые вам могут задать:

Для чего вы будете использовать ссуду?

У некоторых кредиторов есть строгие правила относительно того, для чего вы можете и не можете использовать ссуду. Даже если они этого не делают, большинство кредиторов хотят знать, как вы собираетесь использовать ссуду. Например, если вы планируете использовать деньги для консолидации долга, кредитор может предложить выплатить вашим кредиторам напрямую от вашего имени.

Даже если они этого не делают, большинство кредиторов хотят знать, как вы собираетесь использовать ссуду. Например, если вы планируете использовать деньги для консолидации долга, кредитор может предложить выплатить вашим кредиторам напрямую от вашего имени.

Сколько вы хотите взять взаймы?

Во время процесса подачи заявки на личный кредит кредитор обязательно потребует от вас указать, сколько денег вы хотите взять в долг. Кредиторы обычно объявляют на своих веб-сайтах информацию о том, какую сумму они готовы предоставить, поэтому убедитесь, что вы занимаетесь в пределах этих сумм.Обычно это от 1000 до 50 000 долларов, но некоторые кредиторы расширяют до 100 000 долларов.

Какой у вас кредитный рейтинг?

Ваш кредитный рейтинг — это объективная информация о вашем финансовом здоровье, поэтому перед подачей заявления рекомендуется узнать, какой у вас балл. Когда вы проверяете свои ставки и подаете заявку на ссуду, ваш кредитор проверяет ваш кредитный рейтинг, чтобы определить риск предоставления вам ссуды. Если у вас хорошая кредитоспособность, меньше рисков и больше шансов получить одобрение. Если вы знаете, что у вас плохая кредитная история, стоит изучить компании, которые предлагают именно плохие кредитные ссуды.

Если у вас хорошая кредитоспособность, меньше рисков и больше шансов получить одобрение. Если вы знаете, что у вас плохая кредитная история, стоит изучить компании, которые предлагают именно плохие кредитные ссуды.

Как долго вы хотите погасить ссуду?

Большинство личных займов имеют гибкие условия займа, что позволяет распределить выплаты примерно до пяти лет. Если вы можете позволить себе высокие ежемесячные выплаты и хотите быстрее погасить долг, выберите более короткий срок кредита. В противном случае, вероятно, лучше всего будет более длительный, но процентные ставки в целом будут стоить вам дороже.

Проверьте ставки по личным кредитам

Ответьте на несколько вопросов, чтобы узнать, на какие личные ссуды вы претендуете заранее. Это быстро и легко, и это не повлияет на ваш кредитный рейтинг.

[Прочитано: Плюсы и минусы получения личного кредита ]

Часто задаваемые вопросы по личному кредиту

Стоит ли предварительный квалификационный отбор? Да. Предварительный квалификационный отбор — это процесс проверки того, имеете ли вы право на получение ссуды, прежде чем подавать официальную заявку. Знание, примут ли вас заранее, — отличный способ избежать потери кредитного рейтинга и потери времени.

Предварительный квалификационный отбор — это процесс проверки того, имеете ли вы право на получение ссуды, прежде чем подавать официальную заявку. Знание, примут ли вас заранее, — отличный способ избежать потери кредитного рейтинга и потери времени.

Как правило, нет.Персональные ссуды могут быть отличным способом оплаты таких вещей, как ремонт дома или управление долгами. Однако есть некоторые недостатки, такие как высокие процентные ставки, из-за которых личные займы становятся дорогим способом финансирования чего-либо. Проведите исследование, чтобы найти кредитора, предлагающего низкие ставки, чтобы сэкономить как можно больше.

Могу ли я получить личную ссуду, если я безработный?Иногда. Большинство кредиторов предпочтут, чтобы вы работали до утверждения ссуды, но это не значит, что у вас нет выбора, если вы безработный.Некоторые кредиторы могут принять вас вместе с другими доходами, такими как пособия по социальному обеспечению, доход по инвалидности, пособия по делам ветеранов или пенсионные выплаты.

Слишком долго, не читали?

Получение личного кредита часто является одним из самых простых способов получить финансирование. Это может быть отличным вариантом для тех, кому нужны гибкие необеспеченные ссуды на такие вещи, как медицинские счета, долги или ремонт дома. Основным недостатком является то, что личный заем может иметь высокие процентные ставки. Когда вы будете готовы подать заявку, соберите все доказательства и документы, необходимые для подачи заявки на личный кредит, чтобы они были у вас наготове.

Полный список документов на ипотеку

Обновлено Gina Pogol

Если вы планируете подать заявление на получение нового жилищного кредита или рефинансирования ипотеки, вам может потребоваться меньше документов, чем вы думаете. Поэтому, прежде чем тратить несколько часов на копание документов и оплату в копировальном центре больше, чем требуется, просмотрите этот список. Независимо от того, являетесь ли вы новым покупателем жилья или опытным инвестором в недвижимость, для ипотеки, вероятно, потребуется меньше документов, чем вы могли себе представить.

Документы, необходимые для подачи заявления на ипотеку

Реформа ипотеки, проведенная несколько лет назад, ужесточила правила и вынудила ипотечных кредиторов одобрять жилищные ссуды только в том случае, если заявители могли себе их позволить. Это привело к потоку дополнительных документов, необходимых для ипотеки, поскольку кредиторы стремились избежать судебных разбирательств и штрафов.

Сегодня отрасль более уверена в законах и их требованиях, и количество запросов на документацию несколько снизилось. Кроме того, технический прогресс сократил количество документов, которые вы должны предоставить ипотечному кредитору.

Вот пять вещей, которые должен предоставить каждый соискатель ипотеки, прежде чем он сможет получить одобрение ссуды.

- Удостоверение личности с фотографией для предотвращения кражи личных данных и мошенничества с ипотекой

- Разрешение на получение кредитного отчета (у вашего кредитора есть форма; вы просто ее подписываете)

- Свидетельство о страховании домовладельцев (при покупке оно не понадобится до закрытия)

- Подтверждение дохода (подробности см. Ниже)

- Источник первоначального взноса и / или затрат на закрытие (подробности см. Ниже)

Наемным работникам, которые получают формы W-2, может потребоваться немного больше, чтобы получить одобрение на ипотеку.

Автоматизированные системы андеррайтинга (AUS) и требования к документации

Большинство ипотечных кредитов сегодня гарантировано программным обеспечением. Кредиторы Fannie Mae используют, например, Desktop Underwriter (DU), а кредиторы Freddie Mac используют Loan Prospector (LP). У других кредиторов есть собственные программы.

Обратите внимание, что кредиторы не могут гарантировать всем заявителям на ипотеку программное обеспечение. Если у вас очень мало информации о вашем кредитном отчете или много неточностей, люди должны подписать ваше приложение вручную.Если ваше приложение не получает от программного обеспечения решения «одобрить», оно может получить рекомендацию «направить», что означает, что его должен подписать человек. Руководство по ручному андеррайтингу требует гораздо больше документации.

Самое замечательное в AUS заключается в том, что они могут значительно сократить количество документов, которые соискатели ссуды должны предоставить для обеспечения одобрения ипотеки. Покупатели жилья впервые или повторные заемщики, которые не в курсе, могут быть удивлены тем, как мало документации они должны представить сегодня.

Некоторые кредиторы даже позволяют вам просто отправить изображение вашей зарплаты и банковской выписки по тексту или электронной почте.

Заявление на получение минимальной ипотечной ссуды для наемных работников

Если вы штатный сотрудник W-2, который не получает комиссионных или бонусов, вам может потребоваться всего несколько документов — достаточно, чтобы доказать, что у вас есть предсказуемый и достаточный доход и средства для закрытия. В этом случае вы предоставляете следующие вещи:

- Самая последняя квитанция о заработной плате, если в ней указаны ваши доходы за текущий год

- Копия последней банковской выписки с указанием средств до закрытия

Нередко вас просят предоставить последние две квитанции о заработной плате или банковские выписки за трехмесячный период.Если вы являетесь обычным наемным работником W-2 и проработали пару лет, вам может потребоваться выписка из банка и квитанция о заработной плате. И вы можете отправить его своему кредитору. Наверное, намного проще, чем вы себе представляли.

Дополнительные ипотечные документы для выплаты заработной платы, бонусов или комиссионных доходов

Если вы не работали на работе в течение двух или более лет, или у вас есть неполный рабочий день, бонус или комиссионный доход, ваш кредитор может запросить дополнительную информацию.

Если в вашем источнике средств на закрытие указан крупный депозит или показаны возвращенные чеки, вам, вероятно, придется оформить дополнительные документы.Это также применимо, если вы получаете бонусы или комиссионные в размере 25 или более процентов от вашего общего дохода. Вот эти статисты.

- Два года формы W-2 для лиц, проработавших менее двух лет

- Два года налоговых деклараций со всеми таблицами для тех, кто имеет бонусный или комиссионный доход

- Письмо с объяснением крупных вкладов и доказательство того, что средства поступили не из запрещенного источника (например, продавца жилья, кредитора, агента по недвижимости или нераскрытой ссуды)

- Объяснение отклоненных чеков

Эти дополнительные документы могут вызвать запросы на оформление дополнительных документов.См. Ниже ситуации, для которых может потребоваться дополнительная документация.

Документы на ипотеку для самозанятых заемщиков

Самозанятые потребители имеют более сложные профили, а документы, необходимые для ипотеки, могут быть более обширными. Это те люди, для обслуживания которых изначально были созданы так называемые ссуды «lite doc» или ссуды с «установленным доходом». Идея заключалась в том, чтобы сократить обременительную бумажную работу, но при этом установить, что у заемщика достаточно денег и дохода, с помощью альтернативных методов.Ссуды с заявленным доходом больше не являются законными.

Сегодня традиционные программы кредитования требуют формы подоходного налога для подтверждения дохода. Однако другие программы используют банковские выписки для определения дохода самозанятых соискателей. Вот требования, с которыми вы можете столкнуться как самостоятельно занятый заемщик.

- Налоговые декларации с физических лиц за два года (или более)

- Налоговые декларации предприятий за два (или более) года

- Копии банковских выписок по личным и коммерческим счетам (два или три месяца для традиционного андеррайтинга, до 24 месяцев для банковских выписок по кредитам)

- Копии бизнес-лицензий и / или корпоративных документов

- Справка от бухгалтера или CPA о состоянии вашего бизнеса

- Письмо с объяснением неравномерного или снижающегося дохода от бизнеса

- Партнерские налоговые декларации и / или таблица К-1

Страховщики используют сложную форму для корректировки дохода от самозанятости, добавляя обратно вычеты по таким статьям, как амортизация или истощение, поскольку они не производятся с вашего банковского счета, и вычитая расходы, которые не были вычтены из ваших налоговых деклараций, для Например, 50 процентов деловых обедов, которые вы не получили для вычета налогов, вычитаются из вашего налогооблагаемого дохода, потому что вы действительно потратили деньги.

Ипотечные документы на незаработанный доход

Для дохода, не связанного с работой, вы можете столкнуться с множеством необходимых форм.

Инвесторы получают то же отношение, что и самозанятые заемщики. если у вас есть дом в аренде, вы должны предоставить налоговую декларацию, чтобы показать свой доход. Эта информация попадает в другой раздел заявки на ссуду, если только ваш доход от аренды не указан в налоговой декларации предприятия. Прочие требования к документации о нетрудовом доходе включают:

- Форма социального страхования SSA-1099, письмо о вознаграждении или выписки из банковского счета, подтверждающие прямой депозит

- Пенсии, форма 1099-П, письмо о выплате пенсии или выписки из банковского счета, подтверждающие прямой вклад

- Инвалидность, алименты, алименты или государственная помощь, требуются документы, подтверждающие размер и продолжительность

- Форма 1099-INT для процентного дохода или 1099-DIV для дивидендного дохода

- Форма 1099-B для прироста капитала с брокерских счетов

- Налоговые декларации и дополнительные документы могут использоваться для документирования всего нетрудового дохода

Это наиболее распространенные виды доходов.Но для любого вида требования довольно единообразны. Вы должны показать, что имеете право на получение дохода — например, письмом из государственного учреждения, декретом о разводе или частной страховой компанией.

Вы должны показать, что ожидается, что этот доход будет продолжаться не менее трех лет, и что вы получаете его надежно. Выписки с банковского счета, подтверждающие депозиты или аннулированные чеки, покрывают это требование.

Дополнительные ипотечные документы для особых ситуаций

Одна вещь в ипотечном андеррайтинге, которая может расстроить заемщиков, заключается в том, что один документ, кажется, вызывает запросы на дополнительные документы.Проверьте этот список, чтобы увидеть, применимы ли эти ситуации, а затем будьте готовы к дополнительным запросам.

- Постановление о разводе для получения алиментов или дохода на содержание ребенка или для доказательства того, что ваш супруг (а) платит долги, указанные в вашем кредитном отчете

- «Подарочное письмо» и выписки из банковского счета от того, кто дарит вам деньги в качестве первоначального взноса или заключительных расходов

- Письма с объяснением проблем в вашем кредитном отчете

- Акт осмотра септических систем или колодцев

- Аннулированные чеки (12 месяцев) или бланк подтверждения аренды, показывающий своевременную оплату аренды

- Страница декларации о страховании от наводнения для домов в определенных зонах наводнения

Этот список может не охватывать все возможные запросы документации, но он включает полный обзор наиболее распространенных.Если вы знаете, что ваша ситуация необычна или требует объяснения, проявите инициативу и обсудите ее с кредитором, чтобы упростить ваш путь к одобрению и минимизировать стресс, связанный с предоставлением документов для вашего заявления на ипотеку.

Распечатать страницу

Кредитная документация | Агентство развития бизнеса меньшинств

Вашему бизнесу доступно множество кредитных продуктов. Как владелец бизнеса, вы должны найти финансовый продукт и услугу, которые соответствуют вашим потребностям для роста и работы вашей компании.

Каждый кредитор имеет уникальные права на участие и требования к заявке, но кредиторы часто ищут одну и ту же основную документацию, такую как личные и коммерческие кредитные отчеты, банковские отчеты, финансовые отчеты и ваш бизнес-план.

Список кредитной документации