Енвд платится как – Что такое ЕНВД простыми словами | Что лучше УСН или ЕНВД и что нужно для перехода на ЕНВД — Контур.Бухгалтерия

Расчет и уплата налога ЕНВД | Сроки уплаты и сдачи декларации по ЕНВД

Расчёт и уплата налога ЕНВД

Когда платить налог ЕНВД

Срок уплаты налога ЕНВД до 25 числа месяца, следующего за отчетным кварталом:

- за 1 квартал до 25 апреля 2018 года

- за 2 квартал до 25 июля 2018 года

- за 3 квартал до 25 октября 2018 года

- за 4 квартал до 25 января 2019 года

Если срок выпадает на выходной или праздничный день, последний день оплаты переносится на следующий рабочий день.

Платите налог в ту налоговую, куда подавали уведомление о постановке на учет. Обычно это налоговая по адресу ведения бизнеса.

В трёх случаях нужно вставать на учет по прописке ИП или по юр.адресу организации:

- развозная и разносная торговля

- размещение рекламы на транспорте

- грузоперевозки и услуги по перевозке пассажиров.

Расчет ЕНВД

Налог ЕНВД рассчитывается по формуле:

БД×К1×К2×(Ф1+Ф2+Ф3)×15%, где

- БД

- Ф1, Ф2, Ф3 — значение физического показателя. Для каждого вида деятельности в этой же ст. 346.29 НК РФ предусмотрен свой физический показатель (например, площадь торгового зала или число сотрудников).

- К1 — коэффициент, который устанавливает правительство. В 2017 году равен 1,798, в 2018 — 1,868 году.

- К2 — коэффициент, устанавливаемый местными властями (его можно узнать в вашей налоговой инспекции или в администрации муниципального образования).

- 15% — ставка налога ЕНВД.

Контур.Эльба поможет вам рассчитать налог. Выберите вид деятельности и укажите размер физических показателей, а значение базовой доходности и коэффициенты система подставит автоматически.

Как уменьшить сумму налога ЕНВД

- Если вы перешли на ЕНВД или прекратили бизнес в середине квартала, то заплатите налог только за отработанные на ЕНВД дни.

- Уменьшите налог ЕНВД на сумму страховых взносов.

– ИП без сотрудников может уменьшить сумму налога полностью на страховые взносы за ИП.

– ИП с сотрудниками и ООО уменьшают налог не более чем наполовину. - Если вы ИП и купили онлайн-кассу, уменьшите налог на её стоимость. Подробнее о вычете

Эльба рассчитает налог и подготовит отчёт по ЕНВД!

Декларация по ЕНВД

Когда сдавать декларацию ЕНВД

Декларация по ЕНВД сдается ежеквартально. Сроки отчетности установлены до 20 числа месяца, следующего за кварталом:

- за 1 квартал до 20 апреля

- за 2 квартал до 20 июля

- за 3 квартал до 20 октября

- за 4 квартал до 20 января.

Если сроки выпадают на выходной или праздник, то последним днём сдачи будет следующий рабочий день.

Куда сдавать декларацию ЕНВД

Отчёт представляется в налоговую, в которую подавали уведомление о переходе на ЕНВД:

- по адресу ведения деятельности

- по прописке ИП или юр.адресу организации, если нельзя точно определить конкретное место осуществления деятельности (например, для услуг такси).

По какой форме

Форма декларации утверждена Приказом ФНС России от 4 июля 2014 г. N ММВ-7-3/353@

Как передать отчет по ЕНВД

- Лично отнести в инспекцию в бумажном виде. В Эльбе можно распечатать отчет со штрихкодом по рекомендованной форме.

- Сдать бумажный отчет по почте заказным письмом с описью вложения.

- Отправить отчет через интернет в электронном виде с помощью электронной подписи. При оплате любого тарифа Контур.Эльбы, мы бесплатно выпустим для вас электронную подпись для отправки отчётов.

e-kontur.ru

Куда платить налог ЕНВД|Как оплачивается налог ЕНВД для ИП и ООО

Доброго времени суток! Я продолжаю разбираться с налогом ЕНВД и очередным вопросом который мне довольно часто задают новички – это “Куда оплачивать налог ЕНВД ?”.

Место оплаты налога ЕНВД зависит от того где Вы вставали на учет ЕНВД.

Рассмотрим несколько вариантов оплаты налога ЕНВД которые могут быть:

Оплата налога ЕНВД по месту регистрации ИП

Как Вы должны знать, вставать на учет ЕНВД занимаясь грузоперевозками необходимо в ИФНС (налоговая служба) по месту регистрации предпринимателя или ООО.

Следовательно оплачивать налог ЕНВД за грузоперевозки необходимо в налоговую по месту регистрации ИП или ООО.

Так же сюда можно отнести рекламу на автотранспорте и разносную и развозную торговлю.

Оплата налога ЕНВД за торговлю, услуги и т.д.

Все остальные виды деятельности ставятся на учет ЕНВД по месту осуществления своей деятельности и оплачивать налог необходимо в ИФНС по месту осуществления деятельности.

Как понятно из всего вышесказанного оплачивать налог ЕНВД необходимо в налоговую в которой Вы вставали на учет ЕНВД.

Для того чтобы знать на какие счета переводить деньги за налог ЕНВД достаточно обратиться в налоговую в которую Вы становились на учет, так же нужные КБК за 2016 год можете взять с сайта налоговой.

Лучше всего это сделать сразу во время подачи уведомления о начале применения налога ЕНВД.

Как видите тут нет ничего сложного, куда встали на учет, туда и платите!

В настоящее время многие предприниматели для перехода на ЕНВД, расчета налога, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

На этом все! По всем вопросам обращаться в мою группу в контакте ВК “ Секреты бизнеса для новичка”.

Успешного бизнеса! Пока!

biz911.net

Что такое вмененка и как по ней работать 🚩 вмененка ип 🚩 Налоги

Вам понадобится

- — заявление о постановке на учет ЕНВД-1 или ЕНВД-2;

- — декларация по ЕНВД;

- — учет физических показателей по ЕНВД.

Инструкция

Ранее применение ЕНВД носило обязательный характер. Предприниматель, который попадал под применение данного налогового режима, обязан был в течение пяти дней после начала деятельности встать на учет. Иначе ему грозил штраф. Теперь у предпринимателей есть свобода выбора — применять УСН (ОСНО) или ЕНВД.

Для того, чтобы начать применять ЕНВД, необходимо написать заявление, в котором уведомить налоговую об этом. Заявление подается по строго установленной форме, для ИП — это ЕНВД-2, для организаций — ЕНВД-1. Передавать его нужно в налоговую по месту регистрации ИП и ООО или по месту ведения деятельности. Датой начала использования ЕНВД будет дата, указанная в заявлении налогоплательщика. Главное, чтобы налогоплательщик успел встать на учет по ЕНВД в течение 5 дней после начала такой деятельности. Перейти на вмененку по закону не могут налогоплательщики с численностью свыше 100 человек, а также компании с долей участия в них других организаций не менее 25%.

Налоговая ставка по ЕНВД установлена в размере 15%. При этом налогооблагаемая база зависит не от реального дохода, а от физических показателей: количества работников, посадочных мест, транспортных средств, площади помещения и пр. При расчете налога учитывается фактическое количество дней, в которых компания (ИП) вела свою деятельность. Налоги ЕНВД уплачиваются по итогам каждого квартала до 25 числа месяца, следующего за кварталом.

Для расчета налога ЕНВД за месяц базовую доходность (она зафиксирована законодательно для каждого вида деятельности) необходимо умножить на величину физического показателя и на коэффициенты К1 (в 2014 г. он составляет 1,672) и К2 (в каждом регионе он свой). Затем нужно полученное число разделить на количество календарных дней месяца и умножить на количество дней, когда компания вела вмененную деятельность.

Плательщики ЕНВД освобождены от уплаты НДС, налога на прибыль или НДФЛ, имущественного налога. Стоит учесть, что на ЕНВД невозможно учесть понесенные расходы.

Вмененные налоги можно уменьшить на уплаченные страховые взносы в фонды за ИП и работников. При этом ИП с работниками и ООО могут уменьшить налог с ограничениями до 50%. Для ИП без работников ограничений не предусмотрено, они уменьшают налог до 100%.

Бухгалтерская и налоговая отчетности при ЕНВД сведены к минимуму. Предпринимателям достаточно по итогам квартала сдавать декларацию по ЕНВД (до 20 числа месяца, следующего за концом квартала). Вести учет доходов и расходов им не нужно, только в случае совмещения нескольких налоговых режимов.Особый контроль налоговая устанавливает за учетом физических показателей на ЕНВД. Если в таком качестве выступает количество работников, то необходимо вести все кадровые документы и учет рабочего времени. Для розничной торговли физическим показателем является торговая площадь, поэтому у компании должен быть на руках договор аренды с указанием площади магазина.

ИП и ООО на ЕНВД, которые занимаются розничной торговлей, могут работать без кассового аппарата. Это связано с тем, что их налоги не зависят от объема полученных доходов. При этом они в любом случае обязаны выдавать покупателям бланки строгой отчетности (при оказании услуг) или товарные чеки (при продаже товаров).

При завершении или приостановке деятельности по ЕНВД предпринимателю необходимо сняться с учета. Если ООО или ИП это не сделают, они должны будут платить все предусмотренные ЕНВД налоги. Даже если фактически они не получили в квартале доходов, либо понесли убытки.

Обратите внимание

ЕНВД выгоден для бизнеса со стабильной доходностью. Для начинающих предпринимателей этот режим может привести к увеличению налогового бремени.

Полезный совет

Для оценки целесообразности перехода на ЕНВД рассчитайте собственную фактическую доходность и сопоставьте ее с вмененной. Если реальный размер поступлений в разы превосходит гипотетический доход ЕНВД, то однозначно, его применение — более выгодно. Но учтите, что налоговая ставка по вмененке — 15%, а по УСН она составляет 6%.

www.kakprosto.ru

Что такое единый налог на вмененный доход для ИП

Система ЕНВД (единый налог на вмененный доход) применяется ИП малого или среднего уровня бизнеса. Перейти на режим можно добровольно при регистрации или в любом периоде ведения деятельности. Выбрать систему при регистрации не всегда оправдано. Платить единый налог необходимо со дня постановки на учет лица как плательщика ЕНВД.

Успешность применения специальной системы основана на особенностях условий, при реализации которых предприниматели:

- Должны уплачивать только фиксированную сумму, не зависящую от величины полученного дохода.

- Имеют возможность снизить налог на обязательные платежи во внебюджетные фонды.

- Могут не использовать ККМ при расчетах с населением при получении дохода.

- Имеют возможность иметь в штате минимальное число счетных работников благодаря отсутствию значительных требований к учету.

Фиксированные суммы, которые необходимо платить при вмененке, позволяют планировать расходы. При определении затрат учитываются ежегодные индексации коэффициентов-дефляторов, влияющие на величину налога. Какие суммы обязательств необходимо платить в новом календарном году требуется узнавать в ИФНС.

Применение ЕНВД оправдано для розничной торговли и аналогичных видов деятельности при условиях:

- Наличия больших оборотов дохода.

- Отсутствия значительной прибыли, позволяющей иметь большой штат работников для ведения учета.

- Отсутствия возможности ведения подробного номенклатурного учета.

Предприниматели на вмененке должны вести учет только физического показателя, лежащего в основе вмененного дохода. Что такое физический показатель? Это величина численности работников, числа мест, транспортных единиц, метража и иных параметров, по размеру или количеству которых определяется сумма вмененного дохода. Предприниматель не может самостоятельно выбрать параметр. Определение показателя находится в ведении законодательства.

Как воспользоваться правом применить систему

В случае соответствия данных ИП требованиям лицо может перейти на режим путем подачи уведомления. Регистрация ИП как плательщика ЕНВД производится в течение 5 дней. По окончании срока предприниматель может получить уведомление о постановке на учет.

Встать на учет и применить систему можно сразу после подачи уведомления. Если первый расчетный квартал оказался неполным, платить налог необходимо пропорционально дням периода.

Ограничения применения системы

Режим имеет налоговые послабления, что определяет ограничительные требования к налогоплательщикам. Встать на учет по ЕНВД предприниматель имеет право при выполнении условия по ограничению числа сотрудников.

Штат наемных работников не должен превышать 100 человек. Для расчета принимается штат всех сотрудников ИП вне зависимости от числа совмещаемых режимов. Какие категории работников учитываются в среднесписочной численности, можно узнать из инструкций органов Статистики.

Кроме ограничения численности, регистрация в качестве плательщика ЕНВД не применяется для деятельности:

- По организации общепита в лечебных и социальных учреждениях.

- Ведения медицинских или образовательных заведений.

- По передаче в аренду заправочных станций.

Для отсутствия нареканий со стороны ИФНС и возникновения возможных проблем при подаче отчетности надо выбрать, какие виды деятельности будут применяться у ИП. Ряд кодов используется только для вмененки, что необходимо учесть при регистрации.

Внимание! Применение режима доступно для ограниченных видов деятельности, установленных по регионах.

Востребованные виды деятельности для ведения ЕНВД

Распространенными видами, которые попадают под налогообложение, являются:

- Розничная торговля с населением и предприятиями, приобретающими товары для личного пользования. Размер зала ограничен в пределах в 150 кв. м.

- Оказание бытовых услуг физическим лицам.

- Услуги транспортных перевозок при условии ограничения единиц техники в количестве 20 штук.

- Иные виды, выбрать которые разрешено региональными законами.

Предприниматель на вмененке имеет возможность применять несколько видов вмененной деятельности, при использовании которых необходимо платить налог по каждому типу работ или услуг. В декларации разные виды доходности потребуется рассчитать отдельно. По каждому виду необходимо встать на учет и пройти регистрацию как плательщика ЕНВД.

Налоговые льготы режима

Предприниматель при ведении системы получает освобождение от налогообложения:

- НДФЛ, уплачиваемого при реализации общеустановленного режима. За лицом сохраняется обязанность налогового агента по уплате НДФЛ с вознаграждений работников.

- Налога, уплачиваемого на имущество, используемого в получении дохода. Если имущество относится к объектам недвижимости, в отношении которых установлен порядок обложения, налог уплачивается. Здания должны иметь установленную кадастровую стоимость и указаны в реестре облагаемых объектов.

- НДС, начисленного потребителям товаров, работ, услуг. Исключение составляет налог, уплаченный при ввозе на территорию страны.

Льгота не применяется в отношении обязательств, которые ИП платит как физическое лицо – транспортного и налога на землю. Не освобождаются предприниматели от уплаты начислений на вознаграждение работников. В обязательном порядке ИП должен платить отчисления на собственное пенсионное и медицинское страхование.

Налогообложение при ЕНВД

Величина налога и состав разрешенных типов деятельности отличаются в каждом отдельном регионе.

ИП должен платить единый налог, сумма которого зависит от параметров:

- Базовой доходности, установленной отдельно для каждого вида деятельности.

- Физического показателя, величина которого определяет кратность вмененного дохода.

- Корректирующих коэффициентов К1 и К2, одинаковых для разных форм деятельности.

- Сумм, снижающих величину начисленного налога.

Отчетность представляется ежеквартально до 20 числа месяца, следующего за окончанием налогового периода (квартала). Отчетность подается со дня регистрации вмененщика. Уплата производится не позднее 25 числа месяца. Если даты приходятся на нерабочие дни, срок переносится на следующую рабочую дату.

Внимание! Срок подачи декларации позволяет ИП рассчитать уплаченные в фонды взносы и снизить налог на размер платежей.

Резервы для снижения налога

Законодательство предоставляет возможность снизить единый налог на отчисления в фонды:

- При наличии работников – на суммы, начисленные с вознаграждения и уплаченные в фонды. Предельная сумма снижения имеет ограничение в размере 50% обязательства.

- При отсутствии у ИП работников – на взносы, уплаченные в ПФР на собственное страхование. Величина обязательства по ЕНВД снижается на всю сумму отчислений.

Для снижения налога необходимо планировать платежи в фонды. Для равномерного уменьшения сумм в каждом квартале отчисления в фонды платят ежеквартальными частями. Предельный срок для платежа предпринимателя на собственное страхование наступает 31 декабря. Оптимальным вариантом служит разбивка платежей на квартальные взносы.

Внимание! Снизить обязательства можно только на суммы, уплаченные в конкретном налоговом периоде (квартале).

Возможность совмещения режимов

Одним из преимуществ ЕНВД служит возможность совмещения режима с другими формами. Что такое совмещение и насколько выгодно организовать учет?

Объединение позволяет:

- Правильно использовать резервы ИП для оптимизации налогообложения.

- Отсутствие необходимости в регистрации при потребности ведения форм деятельности, попадающей под разные режимы обложения дохода.

- Упрощенно перейти на общий или упрощенный режим при отказе применения ЕНВД.

Для прекращения использования учета в налоговую инспекцию необходимо подать уведомление. На процедуру снятия с регистрации плательщика ЕНВД налоговым органам предоставлено 5 дней. Рассчитать окончательный налог необходимо пропорционально дням квартала. Определить, какие суммы необходимо уплатить, можно в ИФНС.

Утрата права на использование режима

Если ИП превысил допустимые нормы численности работников, теряется право на ЕНВД, что влечет автоматический переход на общий режим или УСН, если система принята ранее.

Потребуется произвести действия:

- Представить отчетность по общей или упрощенной системе с обложением дохода.

- Внести необходимые налоги. Платить допускается с учетом платежей единого налога при условии совпадения бюджетов. В ином случае переплаченные суммы нужно вернуть на счет.

- Рассчитать и платить положенные пени.

Внимание! Для предотвращения превышения лимита численности работников необходим ежемесячный расчет.

ipprof.ru

Налоговый режим ЕНВД — характеристика, расчет, уплата, отчетность.

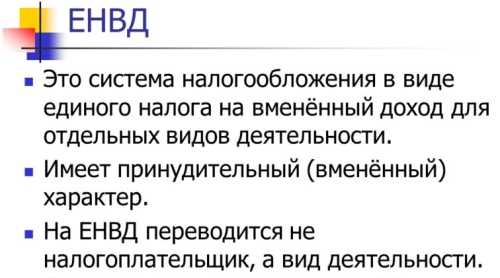

ЕНВД

Популярные статьи из рубрики:

Последние статьи из рубрики:

Штраф за несвоевременное снятие с ЕНВД ЕНВД в Тольятти: корректирующий коэффициент, виды деятельности Как поменять систему налогообложения для ООО ЕНВД в Сведловской области: корректирующий коэффициент, виды деятельности, ставка Штраф за несвоевременную постановку на ЕНВД (опоздание) ЕНВД в Москве: для ИП, корректирующий коэффициент, виды деятельности, ставки Несвоевременная сдача ЕНВД — штрафы, ответственность для ИП ЕНВД в Ростове на Дону : для ИП, корректирующий коэффициент, виды деятельности, ставка ЕНВД во Ивановской области: корректирующий коэффициент, виды деятельности, ставка ЕНВД во Владимирской области: корректирующий коэффициент, виды деятельности, ставка Штраф за несвоевременную сдачу декларации ЕНВД Платежное поручение по ЕНВД: образец Новая форма декларации ЕНВД (изменения, новый раздел) Как сдавать ЕНВД если деятельность не велась с открытия для ИП и ООО ЕНВД в Белгородской области: корректирующий коэффициент, виды деятельности, ставка ЕНВД в Ростовской области: для ИП, корректирующий коэффициент, виды деятельности, ставкаЗагрузить ещё

Налоговый режим ЕНВД

ЕНВД — это налоговый режим, основанный на уплате единого налога на вмененный доход.

Применяться этот режим может в отношении конкретных видов деятельности, перечень которых закрепляет Налоговый кодекс РФ.

В данном разделе дана характеристика спецрежиму ЕНВД, представлена подробная информация о том, как встать на учет в налоговом органе в качестве налогоплательщика ЕНВД, как рассчитать единый налог на вмененный доход и в какие сроки его уплатить.

Кроме того, в данном разделе представлена информация об отчетности по ЕНВД.

Для того чтобы облегчить вам переход на единый налог на вмененный доход, мы приводим актуальные бланки необходимых заявлений для постановки на учет в налоговом органе в качестве налогоплательщика ЕНВД. Здесь можно скачать не только бланки заявлений, но и их заполненные образцы.

Помимо этого, в разделе описана процедура снятия с учета в качестве плательщика единого налога на вмененный доход и представлены для скачивания актуальные бланки заявлений и образцы их заполнения.

В разделе представлено много интересной и полезной информации по налоговому режиму, основанному на уплате единого налога на вмененный доход, поэтому советуем внимательно ознакомиться со статьями данного раздела.

online-buhuchet.ru

ЕНВД — единый налог на вмененный доход | Я

Строительство домов в Переславле-Залесском.

- огромное озеро

- сосновые леса

- охота и рыбалка

- 1,5 часа от Москвы

- Оказание бытовых услуг

- Ремонт, окраска и пошив обуви

- Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий текстильной галантереи, ремонт, пошив и вязание трикотажных изделий

- Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, ремонт и изготовление металлоизделий

- Изготовление и ремонт мебели

- Химическая чистка и крашение, услуги прачечных

- Ремонт и строительство жилья и других построек

- Техническое обслуживание и ремонт транспортных средств, машин и оборудования

- Услуги фотоателье и фото – и кинолабораторий, транспортно-экспедиторские услуги

- Услуги бань и душевых, парикмахерских, услуги предприятий по прокату, ритуальные, обрядовые услуги

- Оказание ветеринарных услуг.

- Оказание услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств.

- Оказание услуг по хранению автотранспортных средств на платных стоянках.

- Оказание автотранспортных услуг по перевозке пассажиров и грузов.

- Розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 кв. м.

- Розничной торговли, осуществляемой через киоски, палатки, лотки и другие объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети.

- Оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 кв. м.

- Оказание услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

- Распространение и (или) размещение наружной рекламы.

- Распространение и (или) размещение рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах.

- Оказания услуг по временному размещению и проживанию организациями и предпринимателями.

- Оказания услуг по передаче во временное владение и (или) пользование стационарных торговых мест, расположенных на рынках и в других местах торговли, не имеющих залов обслуживания посетителей.

Для расчета вмененного дохода применяется формула, предусмотренная НК РФ: базовая доходность, корректируется на два коэффициента К1 и К2.

- К1, устанавливается на следующий календарный год постановлением Правительства РФ

- К2 является корректирующим коэффициентом, он зависит от характера работы, места ведения деятельности. Размер К2 устанавливается региональными законодательными органами.

Размер ЕНВД равен 15% в месяц с суммы вмененного дохода.

Этот налог называется единым, т.к. заменяет собой налог на добавленную стоимость (НДС), налог на имущество, используемое для предпринимательской деятельности, налог на прибыль, единый социальный налог (ЕСН). А для индивидуальных предпринимателей (ИП) еще и налог на доходы физических лиц (НДФЛ).

Несмотря на то, что «вмененка» является одним из видов специальных налоговых режимов, компании, уплачивающие ЕНВД, не освобождаются от ведения бухучета, но это правило не распространяется на ИП.

Также не освобождаются компании от уплаты пенсионных взносов и взносов на обязательное социальное страхование. А ИП также обязан платить взносы в ПФР за себя.

Отчетность

Платежи налога ЕНВД (раз в квартал):

- I кв. – до 25 апреля

- II кв. – до 25 июля

- III кв. – до 25 октября

- IV кв. – до 25 января

У вас есть право вычесть из суммы налога, ту сумму взносов, которую вы оплатили в пенсионный, но не более 50% и платежи должны быть уже уплачены. Скачать квитанцию на оплату ЕНВД.

Декларация ЕНВД (раз в квартал):

- I кв. – до 20 апреля

- II кв. – до 20 июля

- III кв. – до 20 октября

- IV кв. – до 20 января

Баланс Форма №1:(только для организаций)

- I кв. — до 30 апреля

- II кв. — до 30 июля

- III кв. — до 30 октября

- IV кв. — до 30 марта

- I кв. — до 30 апреля

- II кв. — до 30 июля

- III кв. — до 30 октября

- IV кв. — до 30 марта

После прекращения применения ЕНВД, вы имеете право перейти на УСН с начала месяца. Заявление о переходе на УСН (скачать образец)

При постановке на учет как плательщик ЕНВД, расчет идет по полным месяцам, с месяца, следующего за месяцем, когда встали на учет. У вас есть право не платить ЕНВД за календарный месяц, но при условии, что вы не ведете деятельность в течение месяца. Также необходимо подать заявление на снятие с учета ЕНВД, для этого заполняете форму ЕНВД-4.xls для ИП

ya-ip.ru

Что такое ЕНВД и как его платить?

Выбор системы налогообложения – достаточно серьезная задача для бизнесмена, ведь в дальнейшем от нее будут зависеть размеры выплат в государственную казну.

Перед каждым человеком, который только начинает заниматься предпринимательской деятельностью, стоит выбор между общей системой, «упрощенкой» и ЕНВД. И если с первыми двумя все понятно, то относительно последней возникает много вопросов. Что такое ЕНВД? Как его платить? И кто может пользоваться подобным налоговым режимом?

Как расшифровывается ЕНВД?

Что такое ЕНВД простыми словами?

Что такое ЕНВД для ИП?

Что лучше – ЕНВД или УСН?

Что выгоднее – ЕНВД или патент?

Как расшифровывается ЕНВД?

ЕНВД – это сокращенное наименование налога на вмененный доход. Долгое время он был обязательным, а с 2013 года стал добровольным. ЕНВД распространяется на определенные виды предпринимательской деятельности и используется только в отдельных регионах, областях и городах.

Например, в Москве его нет вообще, а в Санкт-Петербурге он не применяется по отношению к некоторым видам обслуживания населения (например, общественное питание, гостиничный сервис, аренда помещений).

Что такое ЕНВД простыми словами?

Простым языком, ЕНВД – это налог, который рассчитывается не из фактической выручки предприятия, а из вмененных, то есть предполагаемых показателей. Чаще всего на него переходят предприниматели, чей род деятельности не позволяет государству контролировать оборот средств.

Его привлекательность для бизнесменов состоит в том, что зарабатывать можно достаточно много, а платить в казну – меньше, чем при стандартных системах налогообложения. В то же время, если доходы невысокие или предпринимательская деятельность не ведется, ЕНВД все равно нужно платить. В таких случаях целесообразнее переходить на общую или упрощенную систему.

Под ЕНВД попадают не все предприниматели. В частности, налог на вмененный доход не могут применять крупные налогоплательщики, компании, которые предоставляют услуги в области питания, социального обеспечения или здравоохранения, а также предприятия, чей штат превышает 100 человек.

Виды деятельности, которые могут попасть под ЕНВД, устанавливаются каждым муниципальным районом или федеративным округом самостоятельно.

Что такое ЕНВД для ИП?

ЕНВД для индивидуальных предпринимателей – это практически упрощенная система, только с ограничением по видам деятельности и некоторыми дополнительными условиями. К примеру, бизнесмен, попадающий под налог на вмененный доход, может учитывать показатели своей деятельности в любом виде, который для него удобен.

Если ИП осуществляет несколько видов деятельности, из которых не все попадают под ЕНВД, ему приходится вести раздельный учет каждого их направлений. Уплата такого налога не освобождает от обязательных взносов на пенсионное страхование, однако ИП имеют право полностью вычесть выплаты в Пенсионный фонд из суммы налога.

Что лучше – ЕНВД или УСН?

При выборе той или иной системы налогообложения нужно учитывать как род деятельности, так и фактические доходы. В некоторых случаях ЕНВД может быть более выгодным, чем УСН, поскольку после всех расчетов и вычетов сумма к уплате будет несколько меньше.

Вместе с тем, переход на систему вмененного налога требует от предпринимателя более частой сдачи отчетности и выплаты налога. Если по ЕНВД нужно отчитываться ежеквартально, то по упрощенной системе достаточно относить декларации раз в год.

В целом же, чем выше ваши доходы и чем эффективнее работает бизнес, тем лучше использовать ЕНВД. И наоборот, если предприятие только начинает свою деятельность, а доходы невелики, куда лучше будет работать по упрощенной системе.

Что выгоднее – ЕНВД или патент?

Сумма налога по патентной системе обычно выходит несколько ниже, чем по ЕНВД. К тому же работать по патенту и вести учет средств намного проще – нет необходимости ежеквартально подавать декларацию, делать налоговые расчеты или вести споры с проверяющими относительно числа сотрудников на предприятии.

Однако у патентной системы имеются ограничения. В частности, ее могут использовать только индивидуальные предприниматели со строго определенными видами деятельности.

Если ИП имеет бизнес в нескольких регионах, патент приходится покупать на каждый филиал в отдельности. В любой системе есть свои плюсы и минусы, поэтому выбор налогового режима полностью зависит от предпринимателя.

www.mnogo-otvetov.ru

0 thoughts on “Енвд платится как – Что такое ЕНВД простыми словами | Что лучше УСН или ЕНВД и что нужно для перехода на ЕНВД — Контур.Бухгалтерия”